Preparación de impuestos para estadounidenses que viven en el extranjero

Servicios de impuestos para expatriados

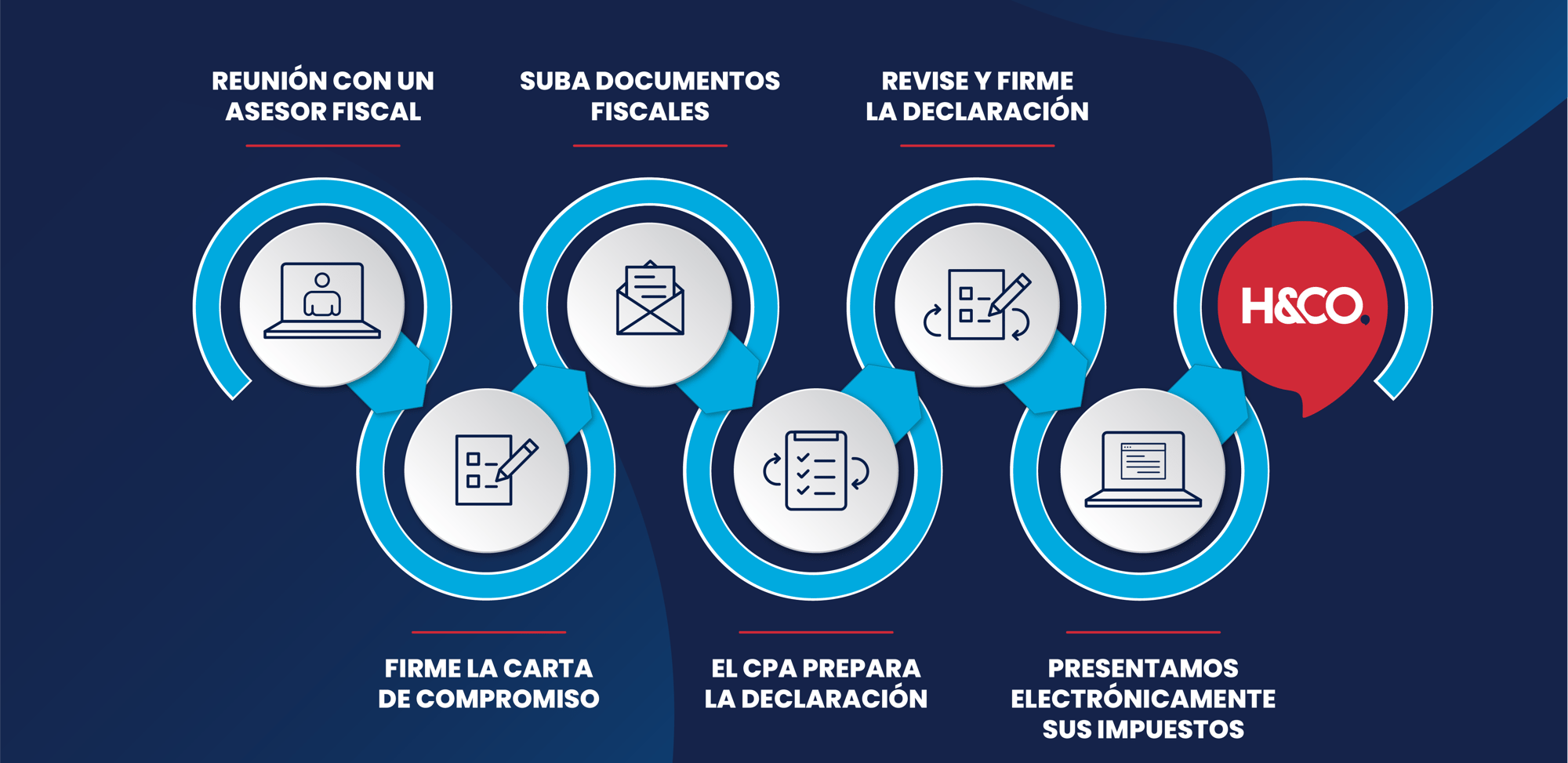

Cómo es el proceso de preparación de impuestos para expatriados

¿Por qué elegirnos?

Contamos con décadas de experiencia en planificación fiscal internacional y una amplia gama de servicios diseñados para satisfacer las necesidades únicas de los ciudadanos estadounidenses y los extranjeros residentes que viven en el extranjero. Nuestro enfoque centrado en el cliente, nuestra tecnología de vanguardia y nuestra trayectoria comprobada nos convierten en el socio preferido de los expatriados que enfrentan obligaciones fiscales complejas. Permítanos encargarnos de sus necesidades fiscales para que usted pueda concentrarse en disfrutar de su vida en el extranjero.

Nuestros contadores de impuestos internacionales respaldan con soluciones impositivas a expatriados estadounidenses

Soluciones Integrales de Tributación Internacional para Expatriados

Encuentre lo que necesite

Planificación fiscal para expatriados

Nuestros profesionales en impuestos para expatriados se especializan en optimizar los ingresos, las deducciones, los tratados fiscales y los créditos fiscales para expatriados en el extranjero para minimizar las obligaciones y garantizar el cumplimiento con el IRS. Con nuestros mejores servicios fiscales para expatriados, simplifique sus finanzas en el extranjero y obtenga tranquilidad a través de una orientación experta y personalizada.

Preparación de impuestos para expatriados

Nuestros experimentados profesionales en impuestos para expatriados se encargan de todo, incluida la declaración de ingresos en el extranjero, la solicitud de créditos y deducciones fiscales para expatriados y la gestión de formularios complejos del IRS. Garantizamos la precisión y puntualidad en la preparación de las declaraciones de impuestos federales, estatales y de años anteriores, lo que le ayuda a evitar sanciones y cumplir con los requisitos de cumplimiento. Confíe en nosotros para brindarle una preparación de impuestos para expatriados eficiente y sin complicaciones para su tranquilidad mientras vive en el extranjero.

Optimización de las deducciones y créditos fiscales extranjeros para expatriados

Nuestros expertos analizan su situación financiera para identificar y optimizar los créditos, deducciones y exenciones fiscales en el extranjero, reduciendo eficazmente las obligaciones fiscales en los EE. UU. Al aprovechar estrategias personalizadas, minimizamos su carga fiscal y al mismo tiempo garantizamos el cumplimiento de las normas del IRS, lo que le ayuda a conservar una mayor parte de sus ganancias. Confíe en nosotros para aprovechar todas las oportunidades de ahorro fiscal disponibles para expatriados.

Planificación de exclusión o deducción de ingresos obtenidos en el extranjero

Nuestro servicio de Planificación de Exclusión o Deducción de Ingresos Ganados en el Extranjero está diseñado para ayudar a las personas a navegar por las complejidades de los impuestos sobre los ingresos obtenidos en el extranjero. Ofrecemos estrategias personalizadas para garantizar que aproveche al máximo las exclusiones o deducciones disponibles, minimizando su obligación tributaria y cumpliendo con las leyes tributarias. Permítanos simplificar su planificación fiscal internacional para que pueda concentrarse en sus proyectos globales con tranquilidad.

Informes de cuentas bancarias en el extranjero (FBAR)

Cumpla con las normas de los EE. UU. en materia de cuentas financieras extranjeras utilizando nuestro servicio de Informes de cuentas bancarias extranjeras (FBAR). Nuestros expertos lo guiarán a través del proceso de presentación de informes FBAR, lo que garantiza la presentación de informes precisos y oportunos de sus cuentas bancarias extranjeras, inversiones y otros activos financieros. Lo ayudamos a comprender los requisitos de FBAR, a sortear posibles sanciones y a cumplir con las normas del IRS.

Análisis de tratado fiscal para expatriados

Nuestros expertos revisan los tratados pertinentes para identificar exenciones, créditos y tasas reducidas de impuestos, optimizando su situación fiscal y minimizando la doble imposición. Al aplicar eficazmente los beneficios de los tratados, garantizamos el cumplimiento de las leyes fiscales internacionales y, al mismo tiempo, maximizamos su eficiencia financiera y sus posibles reembolsos. Confíe en nosotros para simplificar las disposiciones complejas de los tratados y mejorar su estrategia fiscal para expatriados.

Planificación de la jubilación para expatriados

Ofrecemos soluciones integrales de planificación de jubilación adaptadas a las necesidades únicas de los expatriados, incluidas estrategias de inversión, contribuciones a la pensión y opciones de ahorro para la jubilación con ventajas fiscales. Nuestro objetivo es ayudarlo a construir una base financiera sólida para sus años de jubilación, superar los desafíos de la planificación de la jubilación transfronteriza y maximizar sus ingresos de jubilación mientras disfruta de su vida en el extranjero.

Amnistía de procedimiento simplificado para expatriados

Este programa está diseñado para personas que desconocían sus obligaciones tributarias o que cometieron errores inocentes en declaraciones de impuestos anteriores. Nuestro servicio tributario para expatriados en EE. UU. garantiza que sus declaraciones de impuestos sean precisas, completas y presentadas dentro del marco de un procedimiento simplificado, lo que le brinda una vía para resolver problemas tributarios pasados y recuperar la tranquilidad con respecto a su estado de cumplimiento tributario como expatriado.

Planificación y cumplimiento fiscal para ejecutivos expatriados

Ofrecemos asesoramiento estratégico sobre planificación fiscal, aprovechamiento de tratados internacionales y optimización de estrategias financieras respetando los límites legales. Nuestros expertos brindan información clara para ayudar a los ejecutivos expatriados a comprender y cumplir con sus responsabilidades fiscales, minimizando los riesgos y maximizando la eficiencia financiera en un contexto global.

Representación en auditorías tributarias para expatriados

En caso de una auditoría o investigación del IRS, confíe en nuestro servicio de Representación en Auditoría Fiscal para Expatriados para obtener orientación y apoyo de expertos. Nuestros asesores fiscales experimentados lo representan durante el proceso de auditoría, se comunican con el IRS en su nombre, abordan consultas relacionadas con la auditoría y defienden sus derechos. Nos esforzamos por lograr un resultado favorable para usted y mitigar posibles sanciones.

Información fiscal para expatriados estadounidenses

-

Requisitos para la presentación de la declaración de impuestos para expatriados:

Si usted es ciudadano estadounidense o residente extranjero, las reglas para presentar declaraciones de impuestos sobre la renta, el patrimonio y las donaciones y pagar impuestos estimados son generalmente las mismas, ya sea que se encuentre en los Estados Unidos o resida en el extranjero. Si no presenta una declaración de impuestos para expatriados, podría incurrir en cargos por pagos atrasados y multas, y podría perder créditos y deducciones disponibles para expatriados. Como parte de nuestro proceso de preparación de declaraciones de impuestos federales, presentamos sus impuestos electrónicamente. Recuerde presentar sus impuestos en línea minimiza los errores.

-

Prórroga para presentar la declaración de impuestos de expatriados:

Si necesita más tiempo para preparar su declaración de impuestos para expatriados, puede solicitar una prórroga para presentarla. Esta prórroga le otorga más tiempo para completar y presentar su declaración de impuestos, aunque no extiende el plazo para pagar los impuestos adeudados. Es importante tener en cuenta que pueden acumularse intereses sobre los impuestos no pagados a partir de la fecha de vencimiento original, incluso con una prórroga. Para obtener una prórroga, puede presentar el Formulario 4868 o utilizar el sistema de presentación electrónica del IRS.

-

Prórroga automática de dos meses para expatriados

Los ciudadanos estadounidenses o los extranjeros residentes que viven en el extranjero pueden calificar para una prórroga automática de dos meses para presentar su declaración de impuestos y pagar el impuesto federal sobre la renta. Esta prórroga se concede si su lugar principal de negocios o puesto de servicio está fuera de los Estados Unidos y Puerto Rico, o si está en servicio militar o naval fuera de los Estados Unidos y Puerto Rico.

-

Extensión automática de seis meses:

También puede solicitar una prórroga automática de seis meses para presentar su declaración (no para pagarla). Esta prórroga le permite presentar su declaración antes de la fecha límite extendida, aunque cualquier impuesto adeudado debe pagarse antes de la fecha de vencimiento original para evitar cargos por intereses. Puede solicitar esta prórroga presentando el Formulario 4868 o utilizando el sistema de presentación electrónica del IRS.

-

Cónyuge extranjero no residente expatriado tratado como residente

Si está casado y uno de sus cónyuges es ciudadano estadounidense o extranjero residente mientras que el otro es extranjero no residente, tiene la opción de tratar al cónyuge no residente como residente estadounidense a efectos fiscales. Esta opción está disponible si su cónyuge es no residente al comienzo del año fiscal y residente al final del año, o si uno de sus cónyuges es extranjero no residente al final del año. Esta opción puede ayudarlo a minimizar sus impuestos.

-

Pagos de impuestos estimados

Para determinar si es necesario realizar pagos de impuestos estimados como ciudadano estadounidense o residente en el extranjero, se siguen las mismas pautas que para los contribuyentes en los Estados Unidos. Por lo general, se requieren pagos de impuestos estimados si prevé un saldo adeudado de impuestos de $1,000 o más en su declaración de impuestos. Sin embargo, si espera un reembolso o un saldo adeudado de impuestos de menos de $1,000, es posible que no sea necesario realizar pagos de impuestos estimados.

-

Impuesto sobre el trabajo autónomo para expatriados

Si trabaja por cuenta propia y sus ingresos netos superan los $400, debe presentar una declaración de impuestos, independientemente de dónde preste los servicios, en los EE. UU. o en el extranjero. Los ingresos netos del trabajo por cuenta propia están sujetos al impuesto sobre el trabajo por cuenta propia, que incluye los impuestos de la Seguridad Social y Medicare. No tiene que pagar el impuesto sobre el trabajo por cuenta propia sobre los ingresos por inversiones ni sobre los ingresos de jubilación, solo sobre los ingresos ganados.

-

Exclusión de ingresos laborales de expatriados

La exclusión de ingresos laborales permite a los expatriados estadounidenses excluir una parte de sus ingresos obtenidos en el extranjero de los impuestos estadounidenses. Para calificar para esta exclusión, debe cumplir con la Prueba de residente de buena fe o la Prueba de presencia física, que demuestra su condición de expatriado que vive en el extranjero. Debe presentar su declaración de impuestos federales para obtener su exclusión de ingresos laborales. Nuestros preparadores de impuestos están listos para ayudarlo.

-

Prueba de residencia de buena fe para expatriados

La prueba de residencia de buena fe determina si se le considera residente de buena fe de un país extranjero durante un año fiscal completo. Para aprobar esta prueba, debe demostrar residencia genuina en el país extranjero, indicando su intención de residir allí de forma permanente. Cumplir con los criterios de residencia de buena fe le permite calificar para ciertos beneficios y exclusiones impositivas disponibles para expatriados.

-

¿Qué es el Formulario 1040-NR?

El formulario 1040-NR es la declaración de impuestos sobre la renta de los extranjeros no residentes que se debe presentar ante el Servicio de Impuestos Internos. El IRS estima que los contribuyentes dedican un promedio de ocho horas a completar este formulario. Si bien las instrucciones para este formulario son relativamente simples, hay más de 30 páginas de instrucciones que se aplican específicamente a personas internacionales y existen varias leyes tributarias transfronterizas que se aplican específicamente a personas extranjeras. Por este motivo, muchas personas extranjeras buscan orientación profesional para poder minimizar su obligación tributaria sobre la renta y, al mismo tiempo, cumplir con las leyes tributarias transfronterizas.

-

¿Qué es el Crédito Fiscal Extranjero?

El crédito fiscal extranjero (FTC, por sus siglas en inglés) es un crédito fiscal que ofrece el IR a los contribuyentes estadounidenses que pagan impuestos sobre la renta a un país extranjero sobre ingresos de origen extranjero. El propósito del crédito fiscal extranjero es mitigar la doble imposición que puede ocurrir cuando los ingresos son gravados tanto por el país extranjero como por los Estados Unidos. Los contribuyentes pueden utilizar el FTC para compensar su obligación tributaria estadounidense dólar por dólar, hasta el monto de los impuestos extranjeros pagados sobre el mismo ingreso.

-

Test de presencia física de expatriados

La prueba de presencia física requiere que usted esté físicamente presente en un país extranjero durante al menos 330 días completos durante un período de 12 meses. Esta prueba se aplica incluso si no cumple con los criterios de residencia de buena fe, pero ha pasado una cantidad significativa de tiempo en el extranjero. Cumplir con el requisito de presencia física le permite calificar para beneficios y exclusiones impositivas en función del tiempo que haya vivido fuera de los Estados Unidos.

-

Exclusión de vivienda para expatriados

La Exclusión de Vivienda en el Extranjero permite a los expatriados excluir ciertos gastos relacionados con la vivienda de sus ingresos imponibles. Esto incluye el alquiler, los servicios públicos y otros costos elegibles incurridos mientras se vive en el extranjero. Para calificar para la Exclusión de Vivienda en el Extranjero se deben cumplir criterios específicos relacionados con los gastos de vivienda y el estado de residencia en el extranjero.

-

Deducción por vivienda para expatriados en el extranjero

De manera similar a la Exclusión de Vivienda en el Extranjero, la Deducción de Vivienda en el Extranjero permite a los expatriados deducir los gastos de vivienda que califiquen en su declaración de impuestos de los EE. UU., lo que reduce su ingreso tributable. Esta deducción se aplica a los costos de vivienda elegibles incurridos mientras viven en el extranjero, lo que brinda beneficios impositivos para los expatriados con gastos relacionados con la vivienda. Puede deducir el alquiler en un país extranjero, los servicios públicos excepto el seguro del inquilino, los alquileres de estacionamiento, las reparaciones del alquiler, pero no los impuestos inmobiliarios. Los honorarios por asesoramiento fiscal, los honorarios por preparación de impuestos, los honorarios por software fiscal y otros honorarios por preparación de declaraciones de impuestos federales pueden ser deducibles.

-

Informes de cuentas bancarias en el extranjero - FBAR

Los ciudadanos y residentes de los EE. UU. deben informar sobre sus cuentas financieras en el extranjero si el valor total supera ciertos umbrales. Esta declaración se realiza anualmente a través del Informe de cuentas bancarias en el extranjero (FBAR, por sus siglas en inglés) y ayuda a garantizar el cumplimiento de las leyes tributarias relacionadas con los activos financieros en el extranjero. No informar sobre las cuentas bancarias en el extranjero puede resultar en sanciones y puede afectar su estado de cumplimiento tributario.

-

Estado de Activos Financieros Extranjeros

La Declaración de activos financieros extranjeros forma parte del Formulario 8938 del IRS, que exige a los contribuyentes que revelen información sobre determinados activos financieros extranjeros si su valor supera determinados umbrales. Esta declaración ayuda al IRS a supervisar y hacer cumplir el cumplimiento tributario relacionado con los activos extranjeros, lo que garantiza la presentación de informes precisos sobre las tenencias financieras de los expatriados.

-

Presentación de declaraciones morosas

Si no ha presentado sus declaraciones de impuestos en los EE. UU. mientras vivía en el extranjero, es posible que deba presentar declaraciones morosas para ponerse al día con sus obligaciones tributarias. Este proceso implica presentar las declaraciones faltantes junto con las divulgaciones o enmiendas requeridas para garantizar el cumplimiento de las regulaciones del IRS. Abordar las declaraciones morosas con prontitud lo ayudará a evitar sanciones y mantener una buena reputación con el IRS en lo que respecta a su historial de presentación de impuestos.

¿Es usted un expatriado estadounidense con dudas sobre su situación fiscal?

¡Comience ahora su viaje fiscal sin complicaciones! Nuestros expertos lo contactaran a la brevedad para abordar su caso.