Preparação de impostos para americanos que vivem no exterior

Serviços Fiscais para Expatriados

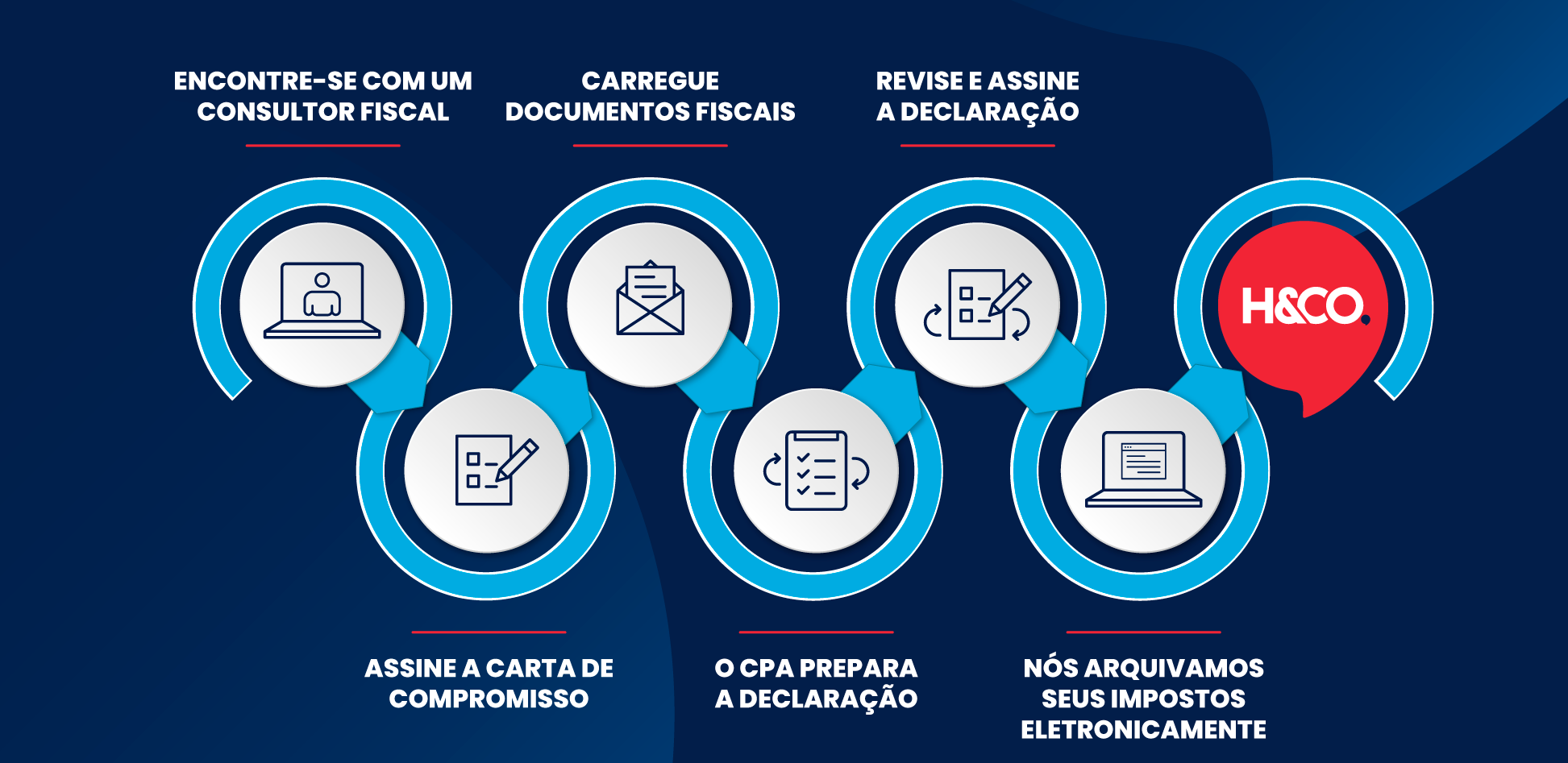

Processo de preparação de impostos para expatriados

Por que escolher os serviços fiscais para expatriados da H&CO?

H&CO é a escolha de confiança em serviços fiscais para expatriados dos EUA, oferecendo décadas de experiência em planejamento tributário internacional e uma ampla gama de serviços adaptados às necessidades específicas de cidadãos e residentes americanos morando no exterior. Com alcance global e conhecimento local, fornecemos soluções personalizadas para simplificar a conformidade fiscal, maximizar economias e garantir paz de espírito. Nossa abordagem centrada no cliente, tecnologia de ponta e histórico comprovado nos tornam o parceiro ideal para expatriados que precisam lidar com obrigações fiscais complexas. Nos deixe cuidar de seus impostos para que você possa se concentrar em aproveitar sua vida no exterior.

Nossos consultores fiscais internacionais estão aqui para apoiar sua jornada no exterior com soluções fiscais para expatridos dos EUA de confiança.

Soluções fiscais internacionais abrangentes para expatriados

Índice

Planejamento tributário para expatriados

Nosso serviço de Planejamento Tributário para Expatriados oferece estratégias personalizadas para que americanos no exterior possam gerenciar sua tributação de forma eficaz. Nossos especialistas otimizam a renda estrangeira, deduções, tratados fiscais e créditos fiscais para minimizar obrigações fiscais, enquanto garantem conformidade com o IRS. Oferecemos soluções completas, incluindo otimização de economia para aposentadoria, créditos educacionais e outras oportunidades de economia fiscal. Com os melhores serviços fiscais da H&CO para expatriados, simplifique suas finanças no exterior e alcance paz de espírito por meio de orientação especializada e personalizada.

Preparação de impostos para expatriados

O serviço de Preparação de Impostos para Expatriados da H&CO facilita a declaração fiscal para americanos que vivem no exterior. Nossos especialistas fiscais lidam com tudo, incluindo a declaração de renda estrangeira, solicitação de créditos e deduções fiscais e preenchimento de formulários complexos do IRS. Garantimos precisão e pontualidade na preparação de declarações federais, estaduais e de anos anteriores, ajudando a evitar penalidades e garantindo conformidade. Conte com a H&CO para uma preparação fiscal de expatriados eficiente e sem complicações enquanto você mora no exterior.

Otimização de crédito e dedução fiscal para expatriados

Nosso serviço de Otimização de Crédito e Dedução Fiscal ajuda expatriados a maximizar benefícios tributários sobre a renda estrangeira. Nossos especialistas analisam sua situação financeira para identificar e otimizar créditos, deduções e isenções fiscais, reduzindo efetivamente suas obrigações tributárias nos EUA. Ao aplicar estratégias personalizadas, nós minimizamos sua carga tributária e garantindo conformidade com as regulamentações do IRS, permitindo que você retenha mais de seus ganhos. Confie na H&CO para desbloquear toda e qualquer oportunidade de economia fiscal disponível para expatriados.

Planejamento para exclusão ou dedução de renda estrangeira auferida

Nosso serviço de Planejamento para Exclusão ou Dedução de Renda Estrangeira Auferida é projetado para ajudar indivíduos a navegar pelas complexidades da tributação sobre rendimentos obtidos no exterior. Seja você um expatriado, nômade digital ou investidor internacional, entender como maximizar seus benefícios fiscais é crucial. Desenvolvemos estratégias personalizadas para garantir que você aproveite ao máximo as exclusões ou deduções disponíveis, reduzindo sua carga tributária enquanto permanece em conformidade com a legislação. Nos deixe simplificar seu planejamento tributário internacional, para que você possa focar em seus empreendimentos globais com tranquilidade.

Relatório de contas bancárias e financeiras estrangeiras (FBAR)

Mantenha-se em conformidade com as regulamentações dos EUA sobre contas financeiras no exterior com nosso serviço de Relatório de Contas Bancárias e Financeiras Estrangeiras (FBAR). Nossos especialistas orientam você pelo processo de declaração do FBAR, garantindo relatórios precisos e pontuais de suas contas bancárias estrangeiras, investimentos e outros ativos financeiros. Ajudamos você a entender os requisitos do FBAR, evitar potenciais penalidades e garantir conformidade com o IRS, proporcionando paz de espírito e reduzindo riscos desnecessários associados à não-conformidade.

Análise de tratados fiscais para expatriados

O serviço de Análise de Tratados Fiscais da H&CO ajuda expatriados a aproveitar os tratados tributários entre os EUA e o país onde residem. Nossos especialistas revisam os tratados relevantes para identificar isenções, créditos e taxas reduzidas, otimizando sua situação fiscal e minimizando a dupla tributação. Ao aplicar corretamente os benefícios dos tratados, garantimos conformidade com as leis fiscais internacionais e, ao mesmo tempo, maximizamos sua eficiência financeira e potenciais reembolsos. Confie na H&CO para simplificar disposições complexas de tratados e aprimorar sua estratégia tributária para expatriados.

Planejamento de aposentadoria para expatriados

Prepare-se para uma aposentadoria segura e confortável com nosso serviço de Planejamento de Aposentadoria para Expatriados. Oferecemos soluções abrangentes adaptadas às necessidades dos expatriados, incluindo estratégias de investimento, contribuições para aposentadoria e opções de economia tributária. Nosso objetivo é te ajudar a construir uma base financeira sólida para seus anos de aposentadoria, superar desafios de planejamento de aposentadoria cross-border e maximizar sua renda futura enquanto desfruta da vida no exterior.

Anistia de procedimentos simplificados para expatriados

Nosso serviço de Anistia de Procedimentos Simplificados oferece uma solução para expatriados que precisam regularizar sua situação fiscal nos EUA. Esse programa é voltado para aqueles que desconheciam suas obrigações fiscais ou cometeram erros inocentes em declarações anteriores. Orientamos você no processo simplificado, ajudando a corrigir erros passados, declarar renda e ativos estrangeiros e garantir conformidade com o IRS sem enfrentar penalidades severas. Nosso serviço tributário para expatriados dos EUA garante que suas declarações fiscais sejam precisas, completas e enviadas dentro de uma estrutura de procedimento simplificada, fornecendo a você um caminho para resolver problemas fiscais anteriores e recuperar a paz de espírito em relação ao seu status de conformidade fiscal como expatriado.

Planejamento tributário e conformidade para executivos expatriados

Nosso serviço de Planejamento Tributário e Conformidade para Executivos Expatriados é voltado especificamente para executivos que trabalham no exterior, garantindo que naveguem pelas leis fiscais internacionais de maneira eficaz e permaneçam em conformidade. Oferecemos orientação estratégica sobre planejamento tributário, aproveitamento de tratados internacionais e otimização de estratégias financeiras dentro dos limites legais. Nossos especialistas fornecem insights claros para ajudar executivos expatriados a entender e cumprir suas responsabilidades fiscais, minimizando riscos e maximizando a eficiência financeira em um contexto global.

Representação em auditorias fiscais para expatriados

No caso de uma auditoria ou inquérito do IRS, conte com nosso serviço de Representação em Auditorias Fiscais para Expatriados para orientação e suporte especializado. Nossos consultores tributários experientes representam você durante todo o processo de auditoria, fazendo contato com o IRS em seu nome, respondendo a dúvidas relacionadas à auditoria e defendendo seus direitos. Nos esforçamos para alcançar o melhor resultado possível, mitigar possíveis penalidades e garantir que suas declarações estejam precisas e em conformidade, proporcionando confiança e tranquilidade em meio às situações fiscais desafiadoras.

Informações sobre Impostos para Expatriados dos EUA

-

Requisitos para Declaração de Imposto de Renda para Expatriados

Se você é cidadão dos EUA ou estrangeiro residente, as regras para declarar impostos de renda, herança e doação, bem como para o pagamento de impostos estimados, são geralmente as mesmas, independentemente de você estar nos Estados Unidos ou morando no exterior. Não apresentar a declaração de imposto de renda como expatriado pode resultar em multas por atraso e perda de créditos e deduções disponíveis para expatriados. É essencial garantir a declaração e o pagamento dos impostos dentro do prazo para evitar penalidades e encargos por juros ou para receber seu reembolso fiscal federal. Como parte do nosso processo de preparação da declaração federal, realizamos a transmissão eletrônica dos impostos. Lembre-se: declarar seus impostos online reduz a chance de erros.

-

Prorrogação para a Declaração de Imposto de Renda para Expatriados

Se precisar de mais tempo para preparar sua declaração de imposto de renda como expatriado, você pode solicitar uma prorrogação do prazo de entrega. Essa extensão concede mais tempo para completar e enviar sua declaração, mas não estende o prazo para o pagamento de impostos devidos. É importante lembrar que juros podem ser aplicados sobre impostos não pagos desde a data de vencimento original, mesmo com a prorrogação. Para obter uma extensão, você pode enviar o Formulário 4868 ou utilizar o IRS e-file para o arquivamento eletrônico.

-

Prorrogação Automática de Dois Meses para Expatriados

Cidadãos americanos ou estrangeiros residentes que moram no exterior podem ter direito a uma prorrogação automática de dois meses para declarar seus impostos e pagar o imposto de renda federal. Essa prorrogação é concedida se seu principal local de trabalho ou posto de serviço estiver fora dos Estados Unidos e Porto Rico, ou se você estiver em serviço militar ou naval fora desses territórios.

-

Prorrogação Automática de Seis Meses para Expatriados

Também é possível solicitar uma prorrogação automática de seis meses para enviar sua declaração (mas não para pagar). Essa prorrogação permite que você entregue sua declaração dentro do novo prazo, mas qualquer imposto devido deve ser pago até a data de vencimento original para evitar encargos por juros. Você pode solicitar essa prorrogação enviando o Formulário 4868 ou utilizando o IRS e-file para o arquivamento eletrônico.

-

Cônjuge Não Residente Considerado como Residente para Fins Fiscais

Se você é casado e um dos cônjuges é cidadão dos EUA ou estrangeiro residente enquanto o outro é estrangeiro não residente, há a opção de tratar o cônjuge não residente como residente dos EUA para fins fiscais. Essa escolha está disponível se seu cônjuge for não residente no início do ano fiscal e residente no final do ano, ou se um dos cônjuges for estrangeiro não residente ao final do ano. Essa opção pode ajudar a minimizar seus impostos.

-

Pagamentos de Impostos Estimados

A necessidade de fazer pagamentos de impostos estimados como cidadão dos EUA ou residente no exterior segue as mesmas diretrizes aplicadas aos contribuintes nos Estados Unidos. Geralmente, esses pagamentos são necessários se você prevê um saldo de imposto devido de US$ 1.000 ou mais na sua declaração. No entanto, se você espera um reembolso ou um saldo de imposto inferior a US$ 1.000, os pagamentos estimados podem não ser necessários.

-

Imposto para Autônomos Expatriados

Se você trabalha por conta própria e seus rendimentos líquidos superam US$ 400, é obrigatório apresentar uma declaração de imposto de renda, independentemente de onde esteja prestando os serviços, nos EUA ou no exterior. Os rendimentos líquidos do trabalho autônomo estão sujeitos ao imposto para autônomos, que inclui as contribuições para a Previdência Social e o Medicare. No entanto, investimentos e rendimentos de aposentadoria não estão sujeitos a esse imposto, apenas rendimentos provenientes do trabalho.

-

Exclusão de Rendimento Estrangeiro Auferido para Expatriados

A Exclusão de Rendimento Estrangeiro Auferido permite que expatriados excluam uma parte de sua renda do exterior da tributação nos EUA. Para se qualificar, é necessário atender ao Teste de Residência Bona Fide ou ao Teste de Presença Física, comprovando sua condição de expatriado vivendo no exterior. Você deve apresentar suas declarações de imposto de renda federal para obter essa exclusão de rendimento auferido. Nossos especialistas fiscais estão prontos para ajudá-lo.

-

Teste de Residência Bona Fide para Expatriados

O Teste de Residência Bona Fide determina se você é considerado residente permanente de um país estrangeiro durante um ano fiscal inteiro. Para passar nesse teste, você deve estabelecer uma residência legítima no país estrangeiro, demonstrando a intenção de morar lá permanentemente. Atender aos critérios de residência bona fide permite que você se qualifique para determinados benefícios e exclusões fiscais disponíveis para expatriados.

-

O que é o Formulário 1040-NR?

O Formulário 1040-NR é a declaração de imposto de renda para estrangeiros não residentes, utilizada por indivíduos estrangeiros que obtêm renda nos EUA ou realizam negócios no país, mas que não se qualificam como residentes fiscais. A Receita Federal dos EUA (IRS) estima que os contribuintes gastam, em média, oito horas para preencher esse formulário. Embora suas instruções sejam relativamente simples, há mais de 30 páginas de diretrizes específicas para indivíduos internacionais e diversas leis tributárias transfronteiriças aplicáveis. Por isso, muitos estrangeiros buscam orientação profissional para minimizar sua carga tributária e garantir conformidade com as leis fiscais internacionais.

-

O que é o Crédito Fiscal Estrangeiro?

O Crédito Fiscal Estrangeiro (Foreign Tax Credit – FTC) é um benefício concedido pelo IRS aos contribuintes americanos que pagam impostos sobre a renda em um país estrangeiro. O objetivo desse crédito é evitar a bitributação, que ocorre quando a mesma renda é tributada tanto pelo país estrangeiro quanto pelos Estados Unidos. O FTC permite que os contribuintes reduzam sua obrigação tributária nos EUA, dólar por dólar, até o valor dos impostos pagos ao país estrangeiro sobre a mesma renda.

-

Teste de Presença Física para Expatriados

O Teste de Presença Física exige que você esteja fisicamente presente em um país estrangeiro por pelo menos 330 dias completos dentro de qualquer período de 12 meses consecutivos. Esse teste se aplica mesmo que você não atenda aos critérios de residência bona fide, mas tenha passado um tempo significativo no exterior. Cumprir esse requisito permite que você se qualifique para benefícios fiscais e exclusões com base no tempo vivido fora dos Estados Unidos.

-

Exclusão de Moradia no Exterior para Expatriados

A Exclusão de Moradia no Exterior permite que expatriados excluam certas despesas habitacionais da renda tributável, como aluguel, contas de serviços públicos e outros custos elegíveis incorridos enquanto vivem no exterior. Para se qualificar, é necessário atender a critérios específicos relacionados a despesas habitacionais e ao status de residência no exterior.

-

Dedução de Moradia no Exterior para Expatriados

Semelhante à Exclusão de Moradia, a Dedução de Moradia no Exterior permite que expatriados deduzam despesas habitacionais qualificadas em sua declaração de imposto de renda dos EUA, reduzindo a renda tributável. Essa dedução se aplica a custos de moradia qualificados incorridos enquanto moravam no exterior, fornecendo benefícios para expatriados com despesas relacionadas à moradia. Você pode deduzir aluguel no exterior, serviços públicos (exceto impostos sobre propriedades), seguro do locatário, aluguel de estacionamento e reparos em imóveis alugados. Taxas de consultoria fiscal, honorários de preparação de impostos e custos com software tributário também podem ser dedutíveis.

-

Relatório de Contas Bancárias e Financeiras Estrangeiras (FBAR)

Cidadãos e residentes dos EUA são obrigados a reportar suas contas financeiras no exterior se o valor total ultrapassar determinados limites. Esse relatório deve ser enviado anualmente através do FBAR (Foreign Bank Account Report) para garantir a conformidade com as leis fiscais relacionadas a ativos financeiros no exterior. A não declaração pode resultar em penalidades e afetar sua situação fiscal.

-

Declaração de Ativos Financeiros Estrangeiros

A Declaração de Ativos Financeiros Estrangeiros faz parte do Formulário 8938 do IRS, exigindo que os contribuintes divulguem informações sobre ativos financeiros específicos no exterior, caso o valor exceda determinados limites. Essa declaração ajuda o IRS a monitorar e aplicar a conformidade fiscal relacionada a ativos estrangeiros, garantindo relatórios precisos de participações financeiras para expatriados.

-

Envio de Declarações Atrasadas para Expatriados

Se você deixou de apresentar declarações fiscais dos EUA enquanto morava no exterior, pode ser necessário submeter declarações atrasadas para regularizar sua situação fiscal. Esse processo envolve o envio das declarações ausentes e possíveis ajustes para garantir conformidade com as regulamentações do IRS. Lidar com declarações em atraso prontamente ajuda você a evitar penalidades e manter uma boa reputação com o IRS em relação ao seu histórico de declaração de imposto de renda.

Simplifique seus impostos enquanto vive no exterior - Soluções para expatriados que você pode confiar.

Comece agora mesmo sua jornada fiscal sem complicações!