Planificación de jubilación para expatriados

Embarcarse en una jubilación de expatriado requiere más que un simple destino; exige un plan minucioso. Esta guía desmitifica la planificación de la...

Presente el Formulario 1116 para reclamar el crédito fiscal extranjero si es un individuo, un patrimonio o un fideicomiso, y pagó o acumuló ciertos impuestos extranjeros en un país extranjero o una posesión estadounidense.

>> Descargue o imprima el formulario 1116

Puede obtener un crédito por los impuestos sobre la renta, y las ganancias excesivas pagados o acumulados durante su año fiscal en cualquier país extranjero o posesión estadounidense, o cualquier subdivisión política (por ejemplo, ciudad, estado o provincia) del país o posesión. Esto incluye impuestos pagados o acumulados en lugar de impuestos sobre ingresos extranjeros o de posesión, ganancias de guerra o exceso de ganancias que de otro modo se imponen generalmente. Por propósitos del crédito, las posesiones estadounidenses incluyen Puerto Rico, las Islas Vírgenes de los Estados Unidos, Guam, las Islas Marianas del Norte y Samoa Americana.

Los ciudadanos estadounidenses que viven en ciertos países del tratado pueden obtener un crédito fiscal extranjero adicional por impuestos extranjeros aplicados a ciertos ingresos de los Estados Unidos. Si esto se aplica a usted, consulte con su contador (CPA) de confianza para que lo ayude a sortear las dificultades fiscales de su situación.

En H&CO, nuestro experimentado equipo de profesionales de impuestos (CPA) comprende las complejidades de la preparación de impuestos sobre la renta y está dedicado a guiarlo a través del proceso. Con un enfoque personalizado, lo ayudamos a navegar por las leyes de impuestos sobre la renta internacionales y de EE. UU., manteniéndonos actualizados con los últimos cambios.

Para obtener más información sobre los servicios de nuestra firma de contabilidad, eche un vistazo a nuestros servicios de impuestos a personas naturales, servicios de impuestos comerciales, servicios de impuestos internacionales, servicios de impuestos para expatriados, SAP Business One, gestión de entidades, capital humano y servicios de auditoría y asurance.

Ante cualquier inquietud, no dude en contactase con nosotros y nuestro equipo se pondrá en contacto con usted a la brevedad

.webp)

Embarcarse en una jubilación de expatriado requiere más que un simple destino; exige un plan minucioso. Esta guía desmitifica la planificación de la...

Los servicios de cumplimiento de las retenciones de impuestos para inversores extranjeros simplifican este proceso y minimizan los riesgos. Este...

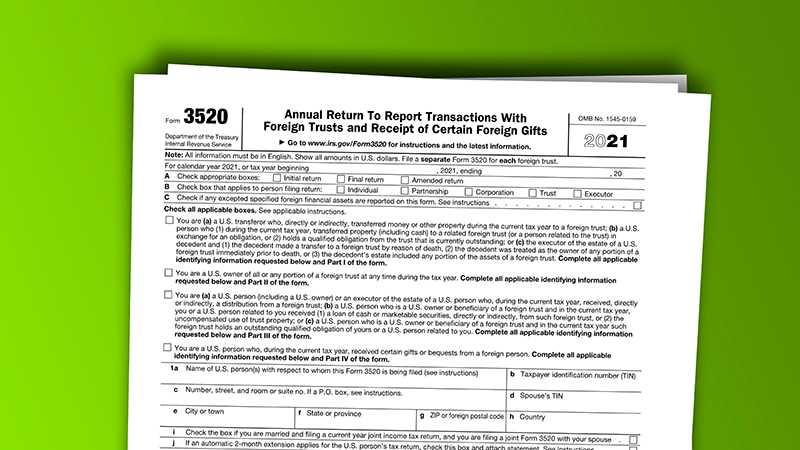

Si ha recibido un obsequio de determinadas personas extranjeras, un fideicomiso extranjero o una corporación extranjera, es fundamental que comprenda...