Servicios de impuestos internacionales: ¿qué son?

Si se enfrenta al reto de comprender las leyes fiscales internacionales, este artículo analizará cómo estos servicios especializados pueden...

Si ha recibido un obsequio de determinadas personas extranjeras, un fideicomiso extranjero o una corporación extranjera, es fundamental que comprenda los requisitos de declaración del IRS. Además, los requisitos de declaración es vital si tiene cuentas financieras en el extranjero. El incumplimiento de estas regulaciones puede dar lugar a sanciones significativas. La divulgación adecuada de obsequios extranjeros y transacciones de fideicomisos es clave para evitar dichas sanciones.

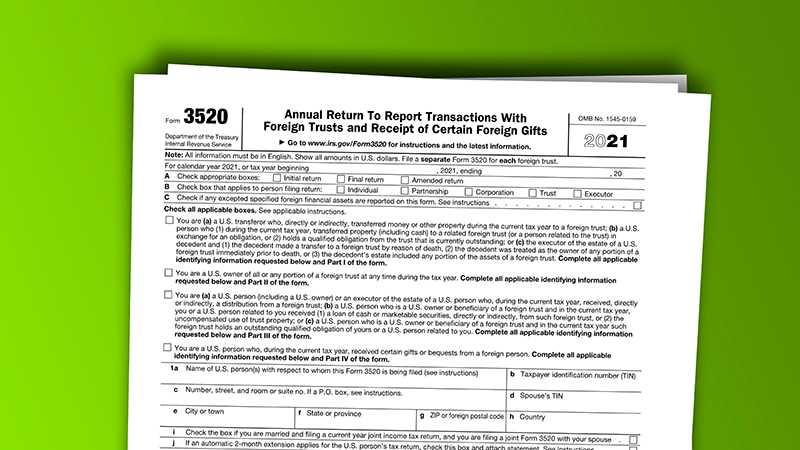

Esta guía explica los pasos para presentar el Formulario 3520, incluidos los umbrales de declaración, la información necesaria y las reglas relevantes para ayudarlo a cumplir con la ley.

ÍNDICE

Consejos fiscales para una presentación precisa de informes y cumplimiento

|

Puntos clave

|

Las personas estadounidenses que reciben obsequios de personas físicas, patrimonios, corporaciones, sociedades o instituciones financieras extranjeras deben declarar dichos obsequios en el Formulario 3520 si superan ciertos umbrales: $100,000 de personas físicas o patrimonios extranjeros y montos específicos de corporaciones o sociedades extranjeras.

Esta declaración garantiza el cumplimiento de las normas del IRS, ya que los obsequios extranjeros normalmente no están sujetos a impuestos, pero deben divulgarse para evitar sanciones. La presentación precisa y oportuna del Formulario 3520 es crucial para que los contribuyentes estadounidenses mantengan la transparencia y eviten multas significativas.

Un fideicomiso extranjero es cualquier fideicomiso que no cumple tanto con la “prueba judicial” como con la “prueba de control”, según se define en la Sección 7701(a)(30)(E) del Código de Rentas Internas.

La prueba judicial exige que un tribunal de los Estados Unidos tenga la autoridad para ejercer la supervisión primaria sobre la administración del fideicomiso. Esto significa que la administración del fideicomiso debe estar sujeta a la jurisdicción de un tribunal estadounidense que puede supervisar y dirigir las operaciones y actividades del fideicomiso.

La prueba de control exige que una o más personas estadounidenses tengan la autoridad para controlar todas las decisiones importantes del fideicomiso. Las decisiones importantes incluyen aspectos críticos como:

Si un fideicomiso no superaestas pruebas antes mencionadas, se clasifica como fideicomiso extranjero. Esta clasificación se aplica normalmente a los fideicomisos establecidos fuera de los Estados Unidos o aquellos en los que el control sobre las decisiones importantes del fideicomiso está en manos de personas no estadounidenses. Por ejemplo, si el fideicomiso se administra bajo la jurisdicción de un tribunal extranjero o si personas no estadounidenses tienen la autoridad para tomar decisiones importantes, el fideicomiso se consideraría extranjero.

Una donación extranjera es cualquier propiedad transferida sin una contraprestación total (es decir, sin expectativas de devolución). El IRS caracteriza una donación por la ausencia de una contraprestación. Los tipos comunes de donaciones extranjeras incluyen:

Transferencias de personas extranjeras: obsequios recibidos de personas que no son residentes o ciudadanos de los EE. UU. Esto puede incluir obsequios monetarios, bienes inmuebles, bienes personales u otros activos.

Legados de patrimonios extranjeros: herencias recibidas de patrimonios de personas extranjeras fallecidas. Pueden incluir dinero en efectivo, inversiones, bienes inmuebles y pertenencias personales. Cuando las personas estadounidenses reciben distribuciones o transfieren activos a un patrimonio extranjero, deben cumplir con las implicancias fiscales y las normas de declaración específicas, incluida la presentación de formularios del IRS para evitar sanciones por incumplimiento.

En esencia, un obsequio extranjero se define por la ausencia de una transacción quid pro quo. El receptor no proporciona bienes, servicios ni ninguna forma de compensación a cambio del obsequio. Esta definición amplia garantiza que las diversas formas de transferencias de fuentes extranjeras se incluyan en los requisitos de presentación de informes del IRS para mantener el cumplimiento tributario y la transparencia en las transacciones financieras internacionales.

Los contribuyentes estadounidenses, incluidos los ciudadanos, los extranjeros residentes y los fideicomisos nacionales, que reciben determinadas donaciones extranjeras o realizan transacciones con fideicomisos extranjeros, deben cumplir con los requisitos de declaración de donaciones extranjeras y presentar el Formulario 3520. Este formulario garantiza que se declaren todas las transacciones que cumplan con los requisitos tributarios. Esto incluye cualquier cuenta financiera extranjera que pueda estar asociada con donaciones o fideicomisos extranjeros.

Las sanciones por no informar se calculan como un porcentaje del valor bruto de los artículos no informados.

1. Declaración de transferencias a fideicomisos extranjeros (Parte I)

Las personas estadounidenses que transfieren propiedades a fideicomisos debido a fallecimiento. Estos deben revelar:

Además, según las Regulaciones del Tesoro, una “obligación calificada” debe estar por escrito, tener un plazo que no exceda los cinco años, requerir que los pagos se realicen en dólares estadounidenses y cumplir con requisitos de informes específicos en el Formulario 3520.

2. Información sobre la propiedad de fideicomisos extranjeros (Parte II)

Si usted es propietario de alguna parte de un fideicomiso extranjero, debe declarar dicha propiedad incluso si no hubo transacciones durante el año. El fideicomiso también debe presentar el Formulario 3520-A, sustituto para evitar sanciones.

3. Declaración de distribuciones de fideicomisos extranjeros (Parte III)

Las personas estadounidenses que reciben una distribución, un préstamo o un uso no compensado de bienes fiduciarios extranjeros deben informar la transacción. Esto incluye la declaración de detalles como el valor de la propiedad o el préstamo.

4. Declaración de recepción de donaciones extranjeras (Parte IV)

Las personas estadounidenses deben informar los obsequios extranjeros que excedan:

Los ciudadanos estadounidenses deben presentar el formulario el día 15 de abril o mes siguiente al final de su año fiscal a efectos del impuesto sobre la renta. Sin embargo, si se le concede a la persona estadounidense una prórroga para presentar su declaración de impuestos sobre la renta, también se extiende la fecha límite para presentar el Formulario 3520. En tales casos, el formulario debe presentarse a más tardar el día 15 de octubre. Asegúrese de que todas las cuentas financieras extranjeras también se declaren dentro del mismo plazo.

El seguimiento adecuado de estas fechas y la coordinación con los preparadores de impuestos pueden ayudar a garantizar una presentación oportuna.

La Sección 6677 describe las sanciones por presentación tardía o incompleta:

Las sanciones aumentan si el incumplimiento persiste más de 90 días después de recibir una notificación del IRS. Sin embargo, las sanciones no excederán el monto bruto declarable. Las sanciones también pueden aplicarse a activos financieros extranjeros no declarados.

El IRS ofrece un alivio de las sanciones si el contribuyente puede demostrar que su incumplimiento se debió a una causa razonable y no a una negligencia deliberada. Los contribuyentes deben proporcionar evidencia de que su incumplimiento de presentar el Formulario 3520 o de proporcionar información completa y correcta estaba fuera de su control y de que tomaron medidas para cumplir con las leyes tributarias tan pronto como pudieron. Por ejemplo, desastres naturales, enfermedades graves o la confianza en un asesoramiento profesional incorrecto.

El Formulario 3520 y el Formulario 3520-A cumplen funciones distintas pero complementarias en el ámbito de los requisitos de presentación de informes del IRS para fideicomisos extranjeros.

El 3520 es presentado normalmente por un contribuyente estadounidense para informar eventos específicos, como la creación de un fideicomiso extranjero, la recepción de ciertas distribuciones de un fideicomiso extranjero o la recepción de donaciones sustanciales de personas extranjeras. Este formulario está impulsado por eventos y generalmente se presenta una vez para dar cuenta de una transacción particular o una serie de transacciones que ocurren dentro de un año fiscal. Por el contrario, el Formulario 3520-A requiere una presentación anual y proporciona un informe completo sobre las actividades, los ingresos y las distribuciones de un fideicomiso de otorgante extranjero con beneficiarios contribuyentes estadounidenses, trazando así el recorrido financiero continuo del fideicomiso. Ambos formularios pueden requerir detalles de las cuentas financieras extranjeras asociadas con los fideicomisos o donaciones extranjeras.

El formulario 3520 lo completa el beneficiario, destinatario o propietario estadounidense del fideicomiso, mientras que el formulario 3520-A es responsabilidad del fiduciario del fideicomiso otorgante extranjero.

Una distinción notable es que el formulario 3520-A requiere el uso de un número de identificación del empleador (EIN) para el fideicomiso extranjero, en lugar del número de seguro social (SSN) o el número de identificación del contribuyente individual (ITIN) del propietario estadounidense. Esta distinción es fundamental para mantener la claridad y el cumplimiento en los registros del IRS. Si el fideicomiso extranjero no presenta el formulario 3520-A, el propietario estadounidense debe intervenir y presentar un formulario 3520-A sustituto junto con el formulario 3520, lo que garantiza que se mantenga el cumplimiento a pesar de las posibles complicaciones internacionales.

En H&CO, nuestro equipo de experimentados profesionales en materia de impuestos comprende las complejidades que rodean el Formulario 3520 y la declaración de fideicomisos y donaciones extranjeras. Con un enfoque personalizado y orientado a los detalles, brindamos orientación experta para ayudarlo a navegar por las leyes tributarias tanto estadounidenses como internacionales, garantizando el cumplimiento y minimizando su obligación tributaria.

Con oficinas en Miami, Coral Gables, Aventura, Fort Lauderdale, Orlando, Melbourne y Tampa, así como oficinas en más de 29 países, nuestros contadores públicos y asesores fiscales internacionales están disponibles para ayudarlo con todas sus necesidades de planificación de impuestos sobre la renta, preparación de impuestos y representación ante el IRS. Para obtener más información sobre los servicios de nuestra firma de contabilidad, eche un vistazo a nuestros servicios de impuestos a personas físicas, servicios de impuestos comerciales, servicios de impuestos internacionales, servicios de impuestos para expatriados, SAP Business One, gestión de entidades, capital humano y servicios de auditoría y aseguramiento.

Sí, debe informar al IRS sobre una herencia extranjera mediante el Formulario 3520 si supera ciertos umbrales. Esto garantiza el cumplimiento de las leyes tributarias de los EE. UU. con respecto a los activos extranjeros y ayuda al IRS a monitorear transferencias sustanciales de personas extranjeras. Asegúrese de que también se informen todas las cuentas financieras extranjeras asociadas con la herencia.

Puede recibir hasta $100,000 de un fideicomiso extranjero o una entidad extranjera como obsequio antes de tener que informarlo al IRS mediante el Formulario 3520. Los obsequios de corporaciones extranjeras o sociedades extranjeras tienen umbrales de declaración más bajos. Esto incluye cualquier activo financiero extranjero asociado con el fideicomiso extranjero.

Un fideicomiso extranjero implica un acuerdo legal en el que un fideicomisario administra los activos de los beneficiarios, mientras que una donación extranjera se refiere a una transferencia directa de bienes o dinero sin compensación. Ambos deben informarse al IRS en el Formulario 3520 si cumplen con ciertos umbrales. Ambos pueden implicar transacciones con instituciones financieras extranjeras.

El umbral de declaración para las donaciones extranjeras es de 100.000 dólares de una persona extranjera, patrimonio extranjero o herencia en un año calendario. En el caso de las donaciones de corporaciones o sociedades extranjeras, el umbral es significativamente menor, lo que requiere un seguimiento y una declaración minuciosos. Asegúrese de que también se declaren todos los activos financieros extranjeros asociados con las donaciones.

Si bien es posible presentar el Formulario 3520 usted mismo, es recomendable consultar a un profesional de impuestos debido a la complejidad de informar sobre fideicomisos y donaciones extranjeras. Este puede garantizar el cumplimiento de las regulaciones del IRS y ayudar a evitar errores costosos. Un profesional de impuestos también puede ayudar a informar sobre cuentas financieras extranjeras asociadas con donaciones o fideicomisos extranjeros.

El costo de presentar el Formulario 3520 varía según si utiliza un profesional de impuestos y la complejidad de sus activos y transacciones en el extranjero. Si bien el formulario en sí no tiene una tarifa de presentación, los servicios profesionales pueden aumentar el costo, lo que refleja la naturaleza intrincada del cumplimiento tributario internacional. La complejidad de los activos financieros extranjeros también puede afectar el costo de la presentación.

Si se enfrenta al reto de comprender las leyes fiscales internacionales, este artículo analizará cómo estos servicios especializados pueden...

El Crédito fiscal extranjero (FTC, por sus siglas en inglés) es un crédito no reembolsable disponible para los contribuyentes estadounidenses que...

Para los propietarios de empresas o empresarios en los Estados Unidos, tener una comprensión clara de las tasas impositivas corporativas es esencial...