Cómo obtener una devolución de impuestos en los Estados Unidos

El reembolso del impuesto sobre la renta es la cantidad de dinero que recibe del gobierno cuando ha pagado más impuestos de los que debe. Es esencial...

Navegar por el mundo de los impuestos puede resultar desalentador con sus leyes en constante evolución, cálculos complejos y una lista aparentemente interminable de deducciones y créditos. Exploraremos los entresijos de los tramos impositivos y las tasas, y cómo calcular su ingreso imponible para asegurarnos de que esté bien equipado para afrontar la temporada de impuestos como un profesional. En esta guía completa, profundizaremos en los diversos componentes del sistema federal de impuestos sobre la renta, desde tasas impositivas progresivas y hasta el impuesto sobre la renta corporativo, y le brindaremos estrategias esenciales para minimizar su obligación tributaria.

Contenidos

Estados Unidos opera con un sistema de impuesto federal sobre la renta progresivo, lo que significa que las personas con ingresos imponibles más altos están sujetas a tasas impositivas más altas, mientras que aquellos con ingresos más bajos pagan tasas más bajas. Este tipo de impuesto financia numerosos programas y servicios a nivel federal, incluidos los impuestos sobre la renta pagados tanto por individuos como por empresas. La mayor parte de los tributos para la mayoría de los contribuyentes viene en forma de impuestos federales sobre la renta individual, que se calculan sobre la base de la renta imponible, las deducciones y los créditos.

Para calcularlo, es fundamental comprender el concepto de renta imponible. El ingreso sujeto a impuestos es su ingreso total menos las deducciones fiscales permitidas. A medida que aumenta su ingreso imponible, también aumenta la cantidad de impuestos que pagará.

Puede interesarle saber sobre ¿Cuándo se hace la declaración de impuestos 2023 en Estados Unidos?

Es importante conocer los diversos créditos fiscales disponibles para reducir su obligación tributaria. El Crédito Tributario por Ingreso del Trabajo (EITC sus siglas en inglés) es un programa de crédito tributario federal. Está diseñado para brindar asistencia financiera a personas y familias trabajadoras de bajos ingresos. Cuando se trata de presentar sus impuestos, tanto la presentación electrónica como las declaraciones en papel son opciones, y puede pagarlos mediante pago electrónico, cheque o giro postal.

El impuesto sobre la renta de las empresas se aplica a las ganancias obtenidas de éstas y lo imponen tanto los gobiernos federales como los estatales. Este impuesto se calcula como un porcentaje de los ingresos netos o del capital de la compañía. Las tasas del impuesto sobre la renta pueden variar según la jurisdicción, oscilando generalmente entre el 15% y el 35%. Garantizar el cumplimiento de las leyes del impuesto sobre la renta empresarial y aprovechar las deducciones y créditos disponibles puede ayudar a minimizar la obligación tributaria y mejorar el desempeño financiero.

También le interesaría Cómo obtener una devolución de impuestos en los Estados Unidos

Para el año fiscal 2023, existen siete tramos de impuestos federales sobre la renta aplicables a contribuyentes solteros, casados que presentan una declaración conjunta, casados que presentan una declaración por separado y jefes de familia. Los tramos impositivos sirven como rangos de ingresos imponibles que determinan las tasas impositivas federales aplicables. Las tasas del año fiscal 2023 se establecen en 10%, 12%, 22%, 24%, 32%, 35% y 37%. Estas tarifas son aplicables a partir del siguiente ejercicio.

Los umbrales de ingresos para los tramos impositivos se ajustan anualmente para tener en cuenta la tasa de inflación, de conformidad con determinadas disposiciones del código tributario. Este ajuste ayuda a evitar que los contribuyentes se vean empujados a tramos impositivos más altos debido a la inflación, un fenómeno conocido como “desplazamiento de tramos”.

Su ingreso sujeto a impuestos y su estado civil para efectos de la declaración son los factores clave que se toman en consideración al determinar qué tramos impositivos y tasas se aplican a usted. Al comprender estos tramos 2023 y cómo afectan su obligación tributaria, puede desarrollar estrategias efectivas de planificación fiscal y tomar decisiones financieras informadas durante todo el año.

La tasa impositiva más alta para los contribuyentes solteros que ganan hasta $50,000 es del 22%, mientras que aquellos que ganan más de $50,000 pueden enfrentar el tramo impositivo más alto del 35%. Comprender estos tramos y tasas es esencial para una planificación y un cumplimiento tributarios precisos. Al saber qué tasa impositiva se aplica a su ingreso imponible, puede aprovechar las deducciones y créditos disponibles para reducir su obligación tributaria y asegurarse de pagar la cantidad correcta de impuestos.

La tasa impositiva del 10% se aplica a ingresos imponibles de hasta $22,000, mientras que la del 12% se aplica a ingresos entre $22,001 y $89,450. Las tasas impositivas restantes para casados que presentan una declaración conjunta en 2023 son del 22% para ingresos entre $89,451 y $198,050, del 24% para ingresos entre $198,051 y $326,600, del 32% para ingresos entre $326,601 y $414,700, del 35% para ingresos entre $414,701 y $622,050, y del 37% para ingresos superiores a $622,050. Es importante considerar las implicaciones fiscales de diversas decisiones financieras, como comprar una casa o hacer donaciones caritativas, para garantizar el resultado fiscal más favorable.

Los tramos impositivos para los casados que presentan una declaración por separado en 2023 son 10%, 12%, 22%, 24%, 32%, 35% y 37%. La tasa impositiva respectiva para cada tramo es del 10% para el tramo del 10%, 12% para el tramo del 12%, 22% para el tramo del 22%, 24% para el tramo del 24%, 32% para el tramo del 32%, 35% para el tramo del 35% y del 37% para el tramo del 37%.

La presentación por separado puede generar una tasa impositiva más alta, una deducción estándar y exención más baja, además de restringir la elegibilidad para ciertos créditos y deducciones fiscales. Es importante sopesar los pros y los contras de presentar la declaración por separado y consultar con un profesional de impuestos si es necesario para determinar el mejor curso de acción para sus circunstancias individuales.

El estado civil para efectos de la declaración de cabeza de familia se aplica a personas solteras que son responsables de más de la mitad de los gastos asociados con el mantenimiento de una vivienda para ellos y una persona calificada.

Al comprender los tramos impositivos y las tasas para los ciudadanos estadounidenses declarantes de cabeza de familia, pueden desarrollar estrategias efectivas de planificación fiscal y aprovechar las deducciones y créditos disponibles para minimizar su obligación tributaria. Es importante mantenerse informado sobre los cambios en las leyes y regulaciones tributarias que pueden afectar su estado civil para efectos de la declaración y sus obligaciones tributarias y consultar con un profesional de impuestos si es necesario para asegurarse de que está pagando la cantidad correcta de impuestos.

En primer lugar, debe determinar su ingreso imponible para poder calcular su impuesto federal sobre la renta. Este cálculo le ayudará a determinar la cantidad de impuestos que debe al IRS. La renta imponible es el monto de su ingreso total que está sujeto a impuestos después de tener en cuenta las deducciones y exenciones aplicables. Para calcularlo, debe identificar la cantidad de dinero ganado que está sujeto a impuestos. Esto implica restar cualquier gasto deducible, como intereses hipotecarios o donaciones caritativas, de sus ingresos totales. Debe restar cualquier exención para usted, su cónyuge y sus dependientes. Además, estas reducciones pueden tener un efecto en su obligación tributaria.

Una vez que haya determinado su ingreso imponible, puede utilizar los tramos impositivos para calcular el monto final de impuestos adeudados. Es importante conocer las diversas deducciones y exenciones disponibles para usted, como donaciones caritativas, intereses hipotecarios y gastos médicos.

Para reducir aún más su obligación tributaria, también debe considerar los diversos créditos tributarios disponibles como el Crédito Tributario por Hijos, que es un crédito tributario no reembolsable para familias con hijos calificados por un valor de hasta $2,000 por hijo menor de diecisiete años.

El ingreso bruto ajustado (AGI de sus siglas en inglés) es el ingreso imponible de un individuo después de tomar en consideración deducciones y ajustes. Se determina restando ciertos ajustes del ingreso bruto que incluye salarios, dividendos, ganancias de capital, ingresos comerciales, distribuciones de jubilación y otros ingresos.

Para el año fiscal 2020, se estableció una exclusión del impuesto sobre la renta de $10,200, disponible para contribuyentes con un ingreso bruto ajustado modificado inferior a $150,000. Comprender esto es crucial para una planificación y cumplimiento tributario precisos, ya que juega un papel clave en la determinación de su ingreso imponible y, su elegibilidad para diversas deducciones, créditos y beneficios tributarios.

Las deducciones y exenciones se refieren a gastos que pueden restarse de los ingresos imponibles, reduciendo así potencialmente la cantidad de impuestos adeudados. Estos pueden incluir gastos como intereses hipotecarios o donaciones caritativas, así como exenciones para usted, su cónyuge y sus dependientes.

Hay dos tipos de deducciones: deducciones estándar y las detalladas. Las primeras son una suma fija que se puede restar de su ingreso imponible, mientras que las segundas son gastos separados que se pueden restar de su ingreso imponible. Al reclamar todas las deducciones y exenciones disponibles, puede reducir su ingreso imponible, lo que podría resultar en una categoría y tasa impositiva más baja.

Los créditos fiscales son un tipo de incentivo fiscal que ofrece una reducción dólar por dólar en la cantidad de impuestos adeudados. Al reclamar los créditos fiscales disponibles, puede reducir directamente la cantidad de impuestos que adeuda, lo que podría generar una categoría impositiva más baja para usted como contribuyente.

Algunos créditos fiscales comunes incluyen el Crédito Tributario por Hijos, el Crédito Tributario por Ingreso del Trabajo (EITC por sus siglas en inglés) y varios créditos relacionados con la educación y la energía. Al aprovechar estos créditos, puede minimizar aún más su obligación tributaria y asegurarse de pagar la cantidad correcta de impuestos.

La fecha límite para presentar declaraciones de impuestos suele ser el 15 de abril de cada año. Sin embargo, el plazo puede variar dependiendo de determinadas circunstancias como por ejemplo, si vives en el extranjero. Si solicitó una extensión enviando el Formulario 4868 antes del 18 de abril de 2022, su nueva fecha límite de presentación sería el 16 de octubre de 2023.

Presentar sus impuestos después de la fecha de vencimiento puede generar multas y cargos por intereses. Para evitar estas sanciones, es importante mantenerse informado sobre los plazos y las extensiones de presentación de impuestos y presentar sus impuestos de manera precisa y puntual. Si no está seguro de cómo presentarlos o necesita ayuda con el proceso, siempre es una buena idea consultar con un profesional o utilizar un software de preparación de impuestos.

Infórmese sobre Guía completa de impuestos estatales para empresas

Hay varias estrategias que puede emplear para minimizar su obligación tributaria. Primero, asegúrese de reclamar todas las deducciones y créditos disponibles, ya que pueden reducir significativamente su obligación tributaria total. Por ejemplo, una deducción de $1,000 puede generar ahorros de hasta $220.

Otro aspecto importante para minimizar su obligación tributaria es mantenerse informado sobre los cambios en las leyes y regulaciones tributarias que pueden afectar su elegibilidad para ciertas deducciones, créditos y beneficios tributarios.

Por último, sea proactivo en su planificación y preparación fiscal. Mantenga un registro de sus gastos, contribuya a planes de jubilación, reclame créditos fiscales disponibles y deduzca impuestos estatales y locales cuando corresponda. Considere utilizar un software de preparación de impuestos o consultar con un profesional de impuestos para asegurarse de pagar la cantidad correcta de impuestos ante el servicio de impuestos internos.

El impuesto sobre la renta neta de inversiones es una sobretasa del 3,8% sobre la renta de inversiones que se aplica a los contribuyentes de altos ingresos. Este impuesto se calcula sumando todos los ingresos obtenidos de las inversiones en el año fiscal anterior y deduciendo los gastos asociados. Se aplica a los contribuyentes que exceden ciertos umbrales de ingresos, como $250,000 para casados que presentan una declaración conjunta o $125,000 para casados que presentan una declaración por separado.

Puede tener un impacto significativo en los contribuyentes con ingresos por inversiones, ya que puede aumentar su carga tributaria general. Es fundamental comprender este impuesto y cómo se aplica a sus circunstancias específicas para minimizar su obligación tributaria.

Los impuestos sobre la nómina son contribuciones utilizadas para financiar el Seguro Social y Medicare, mientras que los impuestos sobre el trabajo por cuenta propia abarcan las contribuciones al Seguro Social y Medicare pagadas por personas que trabajan por cuenta propia. Este impuesto suele ser una proporción fija del salario de un empleado, mientras que los impuestos sobre el trabajo por cuenta propia suelen representar el 15,3% de los ingresos netos del trabajo por cuenta propia. Por lo tanto, los impuestos sobre la nómina como sobre el trabajo por cuenta propia se calculan como un porcentaje de los salarios de un individuo o de los ingresos netos del trabajo por cuenta propia.

Tenga en cuenta que los impuestos sobre la nómina y los impuestos sobre la renta son distintos: el impuesto sobre la nómina generalmente se refiere a los impuestos FICA (por sus siglás en inglés) utilizados para financiar el Seguro Social y Medicare, mientras que el impuesto sobre la renta se refiere a los impuestos pagados a los fondos generales estatales y federales.

Los profesionales de impuestos y el software de preparación de impuestos pueden ayudarlo a identificar todas las deducciones, créditos y estrategias de ahorro de impuestos disponibles para garantizar que esté pagando la cantidad correcta de impuestos. Algunos recursos disponibles incluyen el complemento Online Assist para ayuda tributaria a pedido, el complemento Xpert Assist para acceso a servicios de revisión final y profesional de impuestos, y el servicio Live Assisted para acceso a un profesional de impuestos y una revisión final.

Al contratar los servicios de un profesional o utilizar un software de impuestos, puede navegar con confianza por el complejo mundo tributario y asegurarse de aprovechar al máximo todas las oportunidades de ahorro de impuestos disponibles.

Con oficinas en Miami, Coral Gables, Aventura y Fort Lauderdale, nuestros contadores públicos están disponibles para ayudarlo con todas sus necesidades de planificación y preparación de impuestos. Para obtener más información sobre los servicios de nuestra firma de contabilidad, eche un vistazo a nuestros servicios de impuestos a personas físicas, servicios de impuestos comerciales, servicios de impuestos internacionales, servicios de impuestos para expatriados, SAP Business One, gestión de entidades, capital humano y servicios de auditoría y aseguramiento.

El reembolso del impuesto sobre la renta es la cantidad de dinero que recibe del gobierno cuando ha pagado más impuestos de los que debe. Es esencial...

¿Sabe que puede ser elegible para recibir un valioso crédito fiscal que podría aumentar su seguridad financiera? El Crédito Tributario por Ingreso...

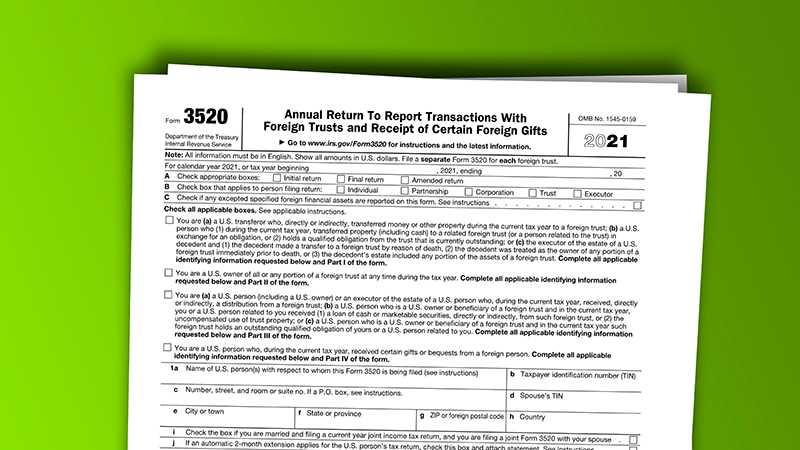

Si ha recibido un obsequio de determinadas personas extranjeras, un fideicomiso extranjero o una corporación extranjera, es fundamental que comprenda...