Ley de Bases en Argentina: Beneficios y Oportunidades para Inversores

El parlamento argentino demoró medio año en aprobar el polémico proyecto conocido como Ley de Bases. Hoy se espera que la ley impulse la economía del...

.webp)

Hace una década invertir en la Bolsa parecía algo que solo las personas con grandes sumas de dinero podían hacer. Eso quedó en el pasado. Ahora, cualquier persona con un capital mínimo puede comenzar a invertir.

Si tú quieres comprar y vender acciones y bonos, tienes que saber que no puedes hacerlo de forma directa. Debes acudir a un bróker o casa de Bolsa que se encargará de hacer las operaciones que le pidas.

La tecnología permitió que las casas de bolsa reduzcan sus costos e hizo más accesible la entrada al mercado de capitales para todas las personas. Esto generó un boom de nuevos inversionistas. En septiembre de 2022 había 4,6 millones de cuentas de inversión, 15 veces más que en diciembre de 2019.

Para empezar a invertir solo necesitas acercarte a una casa de Bolsa y abrir una cuenta. Debes tener una cuenta bancaria, registrar tus datos y compartir algunos documentos, según cada país. Una vez registrado, solo resta elegir los instrumentos en los que quieras invertir. El mercado de valores ofrece múltiples opciones de inversión, como bonos, acciones o ETFs (fondos cotizados).

Antes de ponerte manos a la obra en el mundo de las inversiones tienes que tomar algunas decisiones. ¿Cuánto quieres invertir? ¿Cuánto tiempo estarás dispuesto a mantener la inversión? ¿Qué porcentaje de pérdida estarás dispuesto a asumir, en el caso de que la inversión comenzara a torcerse?

Además, tienes que considerar las comisiones de compra y venta que tienen lugar cada vez que compres o vendas un valor.

Puede interesarte leer sobre Qué es Ethereum y cómo se lleva con el dólar

Como vimos en el punto anterior, el tipo de inversiones que elijas dependerá de tus necesidades, tu tiempo, tu situación financiera y tu tolerancia al riesgo. Aquí te dejamos los instrumentos de inversión más comunes.

También puedes optar por aquellos productos de inversión que, además de ofrecerte rentabilidad, tienen un impacto positivo en el entorno. Se trata de inversiones sostenibles que tiene en cuenta criterios ambientales, sociales y de gobierno corporativo, ESG, por sus siglas en inglés.

En cuanto al tipo de activo financiero en el que invertir, dependerá de tu capacidad de inversión y perfil de riesgo. Por ejemplo, con las acciones puedes vender tu participación en el momento que necesites liquidez. En cambio, en productos de inversión como los bonos existen plazos establecidos para la devolución de las ganancias y el capital invertido. Generalmente, entre 5 y 10 años.

Diversificar la inversión es el consejo más frecuente que suelen dar los expertos. Combinar diferentes empresas, sectores, tipos de activo o zonas geográficas. Es una estrategia de inversión para que todo el capital no quede expuesto a un mismo mercado. Construir una cartera diversificada a partir de acciones es posible, pero requiere inversión e investigación considerables.

Lee también sobre Qué son los bienes y cómo se agrupan

En los mercados financieros podemos encontrar muchas opciones para obtener renta y esto se multiplica en el mundo digital. Como ya vimos, el bróker es una entidad que facilita las operaciones de compra y venta. En el mundo digital los brókers se han transformado en apps para invertir que permiten operar desde el móvil.

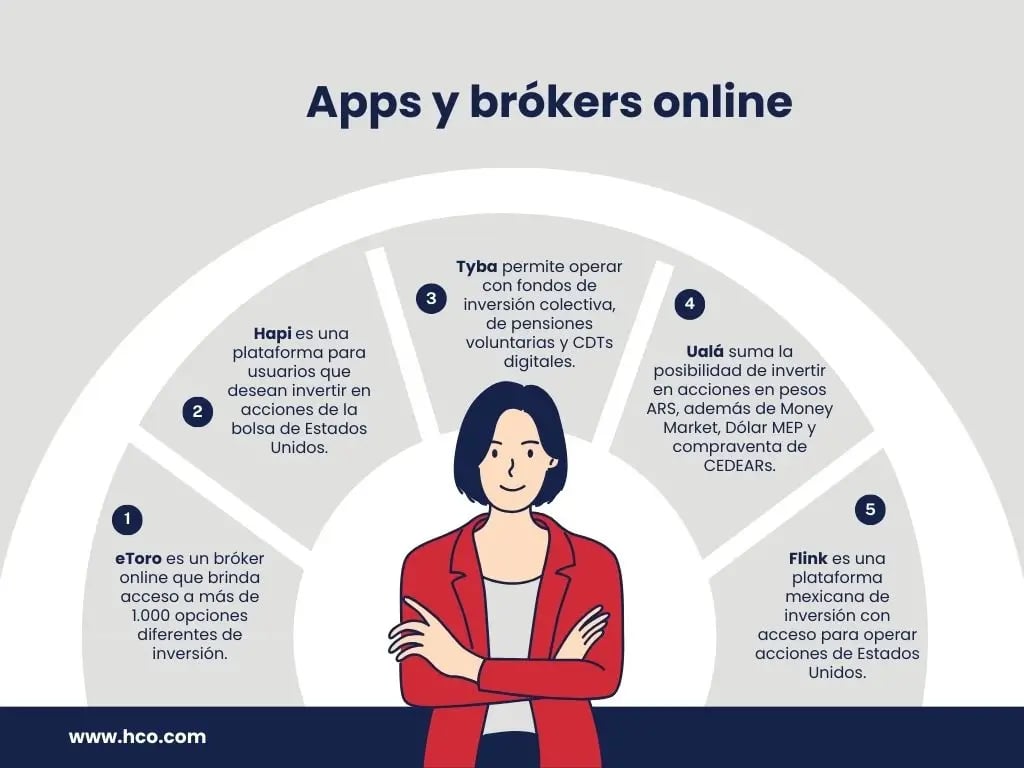

Entre las más difundidas en todo el mundo, eToro es la app de trading por excelencia y la preferida por millones de usuarios. Se trata de un bróker online que brinda acceso a más de 1.000 opciones diferentes de inversión, desde acciones CFD, divisas, índices, criptomonedas y más.

Libertex es una app pensada para inversores que desean operar con CFD y otros instrumentos financieros como criptomonedas, acciones, metales, recursos naturales y Forex. Sin olvidar que se encuentra regulada por la CySEC.

A través de MetaTrader 4 puedes operar con más de 1.200 activos mediante una cuenta real o una demo. Se caracteriza por una amplia oferta de Forex, CFD de acciones, futuros, índices y materias primas.

XTB es una de las plataformas más conocidas y con mayor trayectoria en el mundo del trading. Una de sus principales características es que admite inversiones con un depósito mínimo de 10 euros, siendo una ventaja muy importante respecto a otras alternativas.

Naga Trader es una red social para inversores, con un diseño sencillo, amigable y muy seguro. Cuenta con varios menús de acceso a la información que comparten otros usuarios en tiempo real. Tiene una interface muy parecida a Facebook.

También podría interesarte leer Qué es el dólar MEP y cómo comprarlo

En nuestra región hay diferentes apps mejor instaladas que otras, según el país y las regulaciones para operar.

Hapi es una plataforma diseñada para usuarios de América latina que quieren invertir en acciones de la bolsa de Estados Unidos. También permite acceder a ETF's y algunas de las criptomonedas más populares, como Bitcoin, Solana, Ethereum o Doge. Hapi está regulada por la Comisión de Bolsa y Valores de los Estados Unidos (SEC).

La Superintendencia Financiera de Colombia ha regulado la plataforma Tyba. Esta app permite operar con fondos de inversión colectiva, fondos de pensiones voluntarias y CDTs digitales.

De igual manera, Troop es una plataforma pensada para facilitar el crowdfunding en bienes raíces. Se encarga de buscar inmuebles en Colombia y otros países, asumiendo los gastos y costos asociados a cada propiedad. A2censo es una plataforma que conecta a las pequeñas y medianas empresas (pymes) con inversionistas, quienes pueden aportar capital desde $ 10.000 colombianos.

En Argentina, la fintech Ualá acaba de sumar la posibilidad de invertir en acciones en el mercado de valores argentino en pesos. De esta manera, fortalece la propuesta de inversiones disponible en el ecosistema. Ualá ya ofrecía el Fondo Común de Inversión (FCI) Money Market para el manejo de liquidez y Dólar MEP como herramienta de acceso a moneda extranjera. También cuenta con instrumentos de renta variable con la compraventa de CEDEARs.

Por su parte, la plataforma de inversión mexicana Flink fue comprada hace poco por Webull Corporation. Los clientes de Flink continuarán con el acceso para operar acciones de Estados Unidos a través de la App. Además, en los próximos meses, Webull buscará mejorar la plataforma integrando su propia tecnología para lanzar productos locales de inversión y crear un ecosistema financiero completo.

El parlamento argentino demoró medio año en aprobar el polémico proyecto conocido como Ley de Bases. Hoy se espera que la ley impulse la economía del...

Si crees que necesitas ser rico o aprobar un máster financiero para poder invertir tu dinero, te equivocas. En realidad, solo tienes que entender dos...

Se espera se apruebe una ley para crear una reserva de Bitcoin. Esto podría disparar el precio de las unidades cripto que cotizan en bolsa y por eso...