Servicios de representación de auditoría fiscal del IRS

Una auditoría puede ser una experiencia estresante y abrumadora para muchas personas y empresas. La idea de enfrentarse solo al IRS puede ser...

Cuando el año calendario promedia, los argentinos perdemos el sueño por dos tributos fiscales: el Impuesto a las Ganancias y el Impuesto sobre los Bienes Personales.

La principal diferencia entre los dos es el tipo de base imponible. El Impuesto a las Ganancias grava las rentas generadas desde el 1 de enero al 31 de diciembre. El impuesto sobre los Bienes Personales alcanza a las propiedades muebles e inmuebles existentes el 31 de diciembre. El primero muestra la historia de las rentas durante un período, en tanto que la segunda muestra la foto patrimonial de un día.

Además, desde 2018 se agregó el Impuesto Cedular. El mismo grava las rentas por inversiones que no eran alcanzadas por el Impuesto a las Ganancias, como el interés de los plazos fijos.

Si te cuentas entre quienes deben presentar estos impuestos, seguro que tienes unas cuantas dudas. ¿Qué personas o empresas están obligadas a declarar? ¿Qué ganancias están gravadas, exentas o son deducibles? Trataremos de dar algunas respuestas en las siguientes líneas.

¿Qué se considera como ganancia en el caso de las personas humanas? En general, los rendimientos y rentas periódicos y habilitados. Los resultados de ventas de bienes muebles amortizables e inmuebles. Los ingresos por la venta de acciones, monedas digitales, títulos, bonos y otros valores.

Si se trata de sociedades y empresas, se consideran rendimientos, rentas o beneficios que cumplan o no con las condiciones de periodicidad, permanencia y habilitación.

En todos los casos hay exenciones por ley que liberan a ciertas ganancias de pagar el impuesto. Por ejemplo, si una persona cobra una herencia o recibe el pago de la venta de una casa. También los resultados percibidos por fundaciones, asociaciones, cooperativas e instituciones religiosas.

Los residentes en Argentina tributan sobre la totalidad de sus ganancias obtenidas en el país o en el exterior. Por su parte, los no residentes tributan solo sobre sus ganancias de fuente argentina.

Las ganancias se dividen en 4 categorías, dependiendo de su origen:

Las personas humanas cuyo ingreso bruto anual iguale o supere el mínimo no imponible definido para cada período fiscal deberán presentar una declaración jurada informativa. Esto alcanza a una amplia variedad de casos, como funcionarios públicos, personas en relación de dependencia, jubilaciones y pensiones, entre otras.

La presentación se realiza mediante el servicio con clave fiscal Ganancias Personas Humanas – Portal Integrado de la AFIP (Administración Federal de Ingresos Públicos).

El Impuesto a las Ganancias se tributa sobre la ganancia neta, que resulta de restar a la ganancia bruta las deducciones admitidas por ley. En el caso de las personas humanas, deben restarse del importe bruto los gastos necesarios para obtener la ganancia, es decir, las deducciones personales.

Las deducciones personales son los importes en concepto de Ganancias no imponibles o ganancia mínima no imponible del impuesto. Entre ellos, se destacan las cargas de familia y la deducción especial para personas que tengan remuneraciones brutas fiscales hasta cierto monto.

Pero existen más deducciones que son de carácter general. Estas consideran incluso aportes a los planes de seguro de retiro privados de entidades sujetas al control de la Superintendencia de Seguros de la Nación.

El Impuesto sobre los Bienes Personales se aplica a los bienes situados tanto en el país como en el exterior. Quienes posean bienes valuados por un monto igual o superior al definido por ley están obligadas a presentar una declaración jurada determinativa. Por ejemplo, para el período 2023 el monto mínimo imponible fue de $ 27.377.408,28.

Por el contrario, si el valor de todos de tus bienes no supera el monto mínimo imponible, no estarás obligado a declarar el próximo período fiscal. Para eso es importante cancelar la inscripción en el impuesto hasta el 31 de diciembre del presente ejercicio.

Existe otro tipo de declaración que es informativa e incluye un conjunto de datos referidos a tu patrimonio. Este tipo de declaración no arroja saldo a pagar y no requiere inscripción en el impuesto. En el ejemplo del período 2023 debieron presentarla aquellas personas que obtuvieron ingresos iguales o superiores a $ 6.600.000 en un rango específico de actividades.

En este momento se encuentra en tratamiento legislativo un paquete de medidas fiscales que incluye un capítulo para el Impuesto a las Ganancias. El nuevo esquema de impuestos entraría en vigor en septiembre próximo, con reajustes semestrales a partir de 2025.

De acuerdo con esta actualización, aumentarían tanto el salario más bajo alcanzado por Ganancias como los valores de la tabla de alícuotas que definen cuánto tributar. Por ejemplo, si el Índice de Precios al Consumidor aumentara 25% entre junio y agosto, la remuneración más baja alcanzada por el impuesto sería de $2.250.000 para un empleado sin cargas de familia.

También se busca terminar con varias exenciones que impactarán en el rango de actividades que hoy están obligadas a tributar. Además, para aplicar la deducción por cónyuge o conviviente, la persona no deberá tener ingresos propios.

Una auditoría puede ser una experiencia estresante y abrumadora para muchas personas y empresas. La idea de enfrentarse solo al IRS puede ser...

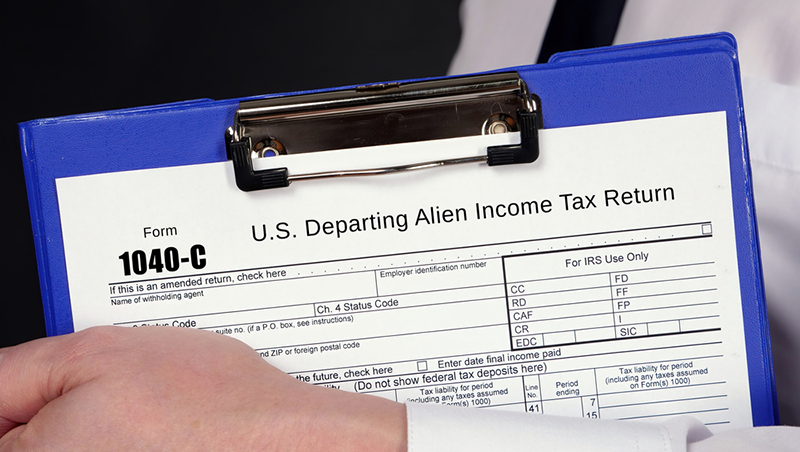

Cuando los extranjeros (no ciudadanos estadounidenses) se preparan para salir de Estados Unidos, generalmente deben cumplir con obligaciones...

Navegar por el laberinto de números de teléfono del IRS y encontrar el correcto para la asistencia puede resultar abrumador. Pero no tema, esta guía...