Fiscalidad para extranjeros inversores inmobiliarios en Estados Unidos

Para los inversores extranjeros es fundamental maximizar la rentabilidad de las inversiones inmobiliarias, por eso, una planificación fiscal eficaz...

Las estrategias efectivas de planificación fiscal pueden ayudar a las empresas a optimizar sus recursos financieros, reducir la obligación tributaria y, en última instancia, mejorar sus resultados. Sin embargo, navegar por el complejo panorama de las leyes y regulaciones fiscales puede ser abrumador para muchos propietarios de pequeñas empresas. En este artículo, nos sumergiremos en el mundo de la planificación fiscal de las pequeñas empresas y exploraremos las diversas estrategias que pueden ayudarlo a navegar por las complejidades de las leyes fiscales , mientras minimiza su carga fiscal general.

Conozca más sobre nuestros servicios de Impuestos Comerciales

La planificación fiscal comercial se refiere al proceso estratégico de analizar la situación financiera de una empresa e identificar métodos legales para minimizar su obligación fiscal. Implica tomar decisiones informadas y aprovechar el cambio de ingresos, las deducciones fiscales, los créditos, las exenciones y los incentivos proporcionados por las leyes y reglamentos fiscales. El objetivo principal es optimizar la posición fiscal de una empresa y al mismo tiempo garantizar su cumplimiento tributario. La planificación de impuestos comerciales es un proceso de un año y no un evento de temporada de impuestos.

La tasa del impuesto sobre la renta corporativo federal en los Estados Unidos es del 21%. Esta tasa fue establecida por la Ley de Empleos y Reducción de Impuestos (TCJA) en 2017, que se redujo a la renta corporativa anterior del 35% a su nivel actual. Además de pagar impuestos a la tasa impositiva federal, las empresas deben cumplir y pagar impuestos a nivel estatal.

Los montos que paga una pequeña empresa en impuestos pueden variar ampliamente dependiendo de varios factores, incluida la estructura de la empresa, sus ingresos sujetos a impuestos, las tasas impositivas aplicables, las deducciones, los créditos y cualquier impuesto específico basado en la industria o la ubicación. Estos son algunos puntos clave a considerar: La estructura comercial elegida (propiedad única, sociedad, corporación o LLC) puede afectar la obligación tributaria. Los ingresos sujetos a impuestos de una pequeña empresa generalmente se basan en sus ingresos netos o ganancias después de deducir los gastos comerciales elegibles.

Los ingresos imponibles comerciales se refieren a la parte de los ingresos de una empresa que está sujeta a impuestos por parte del gobierno. Para calcularlos, las empresas generalmente comienzan con sus ingresos brutos o los ingresos totales obtenidos de sus actividades comerciales. De este ingreso bruto, deducen varios gastos y deducciones permitidas por las leyes fiscales para llegar a la base imponible.

Mediante la evaluación proactiva de las implicaciones fiscales y la elaboración de estrategias para su planificación fiscal en consecuencia, las empresas pueden optimizar su flujo de caja, asignar recursos de manera más eficiente y mejorar su rentabilidad general. Aquí están las 8 estrategias básicas de impuestos corporativos:

Programación y cambio de ingresos y gastos: el cambio de ingresos es la mejor manera de reducirlos. El traslado de ellos implica programar estratégicamente el reconocimiento de ingresos o su traslado a diferentes entidades o períodos fiscales para minimizar la obligación tributaria. Al diferir los ingresos a un año fiscal posterior, o cambiarlos a miembros de la familia o entidades relacionadas con tasas impositivas más bajas, las empresas pueden reducir sus impuestos de manera efectiva.

Aprovechar las deducciones: al analizar cuidadosamente los gastos elegibles, como los costos relacionados con el negocio, los beneficios para empleados o las contribuciones caritativas, las empresas pueden reclamar deducciones y reducir su carga fiscal general.

Maximizar los créditos e incentivos fiscales: identificar y utilizar los créditos e incentivos fiscales puede proporcionar importantes ventajas. Al aprovechar los créditos e incentivos del gobierno, las empresas pueden reducir sus ingresos comerciales y su obligación tributaria.

Optimización de la estructura de su entidad comercial: elegir la estructura comercial correcta, como una empresa unipersonal, sociedad, corporación o LLC, puede afectar significativamente las obligaciones tributarias.

Utilización de estrategias fiscales comerciales para operaciones internacionales : las empresas globales pueden valerse de esta estrategia. Esto implica comprender las leyes fiscales, los tratados y las regulaciones de precios de transferencia transfronterizos para optimizar la posición fiscal y mitigar la posible doble imposición.

Mejorar su conocimiento tributario: al invertir tiempo y esfuerzo en mejorar su conocimiento, puede estar mejor equipado para manejar la planificación y el cumplimiento tributario, y tomar decisiones financieras informadas.

Mantener buenos registros: Mantener buenos registros es esencial para la planificación y el cumplimiento efectivos de los impuestos de su negocio. Al mantener sus registros, podrá aprovechar las estrategias de impuestos presentadas aquí y estar listo para documentar sus deducciones, créditos y posiciones fiscales ante el gobierno.

Trabajar con profesionales de impuestos comerciales: los profesionales de impuestos, como contadores públicos autorizados (CPA) o abogados fiscales, tienen un profundo conocimiento y experiencia en asuntos impositivos. Pueden ayudarlo a mantenerse en cumplimiento mientras minimiza sus impuestos.

Como propietario de una empresa, puede reducir sus impuestos cambiando y aplazando los ingresos, aprovechando las deducciones comerciales, como mencionamos anteriormente.

La sincronización de ingresos y gastos es una estrategia de planificación fiscal clave para las empresas. Al administrar cuidadosamente el momento en que se reconocen los ingresos y se incurre en los gastos, las empresas pueden optimizar sus ganancias imponibles y potencialmente reducir su obligación tributaria general. Por tanto, las empresas pueden cronometrar estratégicamente los ingresos y los gastos:

Aplazamiento de ingresos: Si es posible, considere diferir el recibo de los ingresos hasta el siguiente año fiscal. Puede diferir los ingresos retrasando la finalización de proyectos o posponiendo la emisión de facturas cerca del final del año fiscal en curso. Al diferir los ingresos, los dueños pueden diferir efectivamente los ingresos imponibles a un período fiscal posterior, reduciendo sus impuestos del año en curso.

Aceleración de gastos comerciales: por otro lado, considere acelerar los gastos deducibles en el año fiscal actual. El pago anticipado de ciertos gastos, como el alquiler, las primas de seguro o los suministros de oficina, antes de fin de año puede permitir que las empresas reclamen deducciones en el año en curso si la empresa utiliza el método contable de efectivo.

Adquirir activos al final del año: si su empresa planea comprar nuevos activos como equipos o vehículos, programar la compra estratégicamente puede tener beneficios fiscales. Considere realizar la compra antes del final del año fiscal para aprovechar las deducciones por depreciación u otros incentivos fiscales aplicables que permitan gastos inmediatos o depreciación acelerada. Esta es una manera fácil de crear ahorros al aumentar las deducciones no monetarias y reducir el impuesto a las pequeñas empresas.

Programación del pago de bonificaciones y compensaciones: si su empresa ofrece bonificaciones u otras formas de compensación a los empleados, programar el pago de estos montos puede afectar la responsabilidad fiscal. Al pagar bonos en el siguiente año, las empresas que aumentan los salarios de los empleados pueden potencialmente diferir los impuestos sobre la nómina y la retención del impuesto sobre la renta asociados.

Programación del inventario mediante el uso de técnicas de gestión de inventario eficientes desde el punto de vista fiscal: implemente estrategias de gestión de inventario, como el método de última entrada, primera salida (LIFO), para reducir las ganancias imponibles al hacer coincidir el inventario de mayor costo con las ventas. La ley fiscal le permite cambiar su método de contabilidad de inventario bajo ciertas circunstancias.

Planificación del método contable: este es un aspecto crucial de la planificación fiscal para negocios. Implica seleccionar e implementar el método contable más adecuado para registrar y reportar transacciones financieras, que pueden tener un impacto significativo en los ingresos de una empresa. Base de efectivo vs. Base devengada. Al utilizar un método de contabilidad adecuado, puede diferir los ingresos.

Aprovechar las deducciones fiscales comerciales es una estrategia dentro de la planificación fiscal clave para reducir los ingresos imponibles y minimizar la obligación tributaria. Aquí hay algunas deducciones comunes que las empresas pueden considerar:

Deducción de todos sus gastos operativos: los gastos deducibles incluyen alquiler, servicios públicos, suministros de oficina, tarifas de servicios profesionales, costos de publicidad y primas de seguro para reducir su factura de impuestos. Mantenga registros completos de gastos y asegúrese de que estén directamente relacionados con la operación de su negocio.

Considere los programas de beneficios para empleados: los beneficios deducibles para empleados pueden incluir contribuciones a primas de seguro médico, cuentas de ahorro para la salud (HSA) o cuentas de gastos flexibles (FSA) y otros programas calificados de beneficios para empleados. Además, Estas deducciones no solo benefician a los empleados, sino que también reducen los impuestos de su negocio.

Implemente planes de jubilación con ventajas impositivas: Establezca planes como 401(k) o SEP IRA, no solo para ahorrar para la jubilación, sino también para beneficiarse de deducciones impositivas sobre las contribuciones y ayudar con los costos impositivos más altos que enfrentan las empresas en la actualidad.

Viajes de negocios y comidas: Los gastos relacionados con los viajes de negocios, incluidos el transporte, el alojamiento y las comidas, pueden ser deducibles. Mantenga registros detallados de estos gastos, incluidos los recibos y la documentación del propósito comercial para que pueda reducir su factura de impuestos.

Gastos de vehículos: si usa vehículos para fines comerciales, es posible que pueda deducir gastos como combustible, mantenimiento y reparaciones, pagos de arrendamiento y depreciación. Mantenga registros precisos de su uso personal y comercial del vehículo para calcular la parte del deducible.

Utilice métodos de depreciación acelerada: la depreciación adicional o la deducción de la Sección 179 puede acelerar los beneficios fiscales de las compras de activos. La mayoría de los dueños de negocios conocen los beneficios de la depreciación, pero no actúan ni planean aprovechar esta deducción.

Gastos de investigación y desarrollo (I+D): si su empresa invierte en actividades de investigación y desarrollo que califiquen, es posible que tenga derecho a deducciones o créditos fiscales por I+D. Estos incentivos pueden ayudar a compensar los costos asociados con la innovación y el desarrollo de productos.

Deudas incobrables: si su empresa tiene facturas de clientes impagas que se consideran incobrables, es posible que pueda deducir estas deudas como un gasto que reduce la factura de impuestos de su pequeña empresa.

Educación y capacitación: Los gastos relacionados con la educación continua y el desarrollo profesional que están directamente relacionados con su negocio pueden ser deducibles. Esto puede incluir cursos, seminarios y conferencias que mejoren sus habilidades y conocimientos.

Estructurar la compensación ejecutiva para optimizar los ahorros fiscales: Trabaje con profesionales legales y de impuestos para estructurar paquetes de compensación ejecutiva de manera fiscalmente eficiente, aprovechando estrategias como la compensación diferida o las opciones sobre acciones.

Implemente estudios de segregación de costos para propiedades: Realice un estudio de segregación de costos para identificar y acelerar la depreciación de diferentes componentes de propiedades comerciales, lo que lleva a mayores deducciones fiscales.

Aproveche los beneficios fiscales de las contribuciones benéficas: haga donaciones a organizaciones benéficas calificadas y aproveche las deducciones fiscales por sus contribuciones. Esto le permite ahorrar dinero, así como tener un impacto social positivo. Durante años, los propietarios de pequeñas empresas han aprovechado esta deducción, pero recientemente el gobierno ha cambiado la ley fiscal para las pequeñas empresas, lo que dificulta el aprovechamiento de las contribuciones caritativas.

Sección 199A y la deducción de traspaso del 20 %: la Sección 199A del código fiscal de EE. UU. introdujo la deducción de traspaso del 20 %, también conocida como Deducción de ingresos comerciales calificados (QBI). La deducción de ingresos comerciales calificados brinda un beneficio fiscal significativo a ciertos negocios estructurados como entidades de traspaso. Las empresas elegibles pueden deducir el 20% de sus ingresos comerciales calificados (QBI) de sus ganancias imponibles.

Considere las implicaciones fiscales del arrendamiento frente a la compra de activos: evalúe las ventajas y desventajas fiscales del arrendamiento frente a la compra de activos comerciales, teniendo en cuenta factores como el flujo de caja, las deducciones por depreciación y los costos financieros.

Deducción del home office: Debe tener en cuenta que esta deducción ha sido objeto de auditorías fiscales del IRS durante años para los propietarios de pequeñas empresas.

No ignorar las deducciones transferibles: Si su negocio incurre en una pérdida operativa neta (PON) en años anteriores y sus gastos deducibles exceden su ingreso imponible, puede trasladar la PON para compensar futuras ganancias imponibles. Esto también se aplica a la pérdida de capital trasladable, la transferencia de contribuciones benéficas, la transferencia de créditos fiscales extranjeros y cualquier otra pérdida no utilizada en períodos anteriores.

Utilizar planes contables: los gastos reembolsados a través de un plan contable suelen ser totalmente deducibles de impuestos para la empresa. Esto significa que las pequeñas y grandes empresas pueden deducir los gastos como ordinarios y necesarios, lo que reduce su carga fiscal. Cuando los gastos se reembolsan conforme a un plan contable, los reembolsos no se consideran ingresos imponibles para los empleados.

Préstamo libre de impuestos: Tomar un préstamo libre de impuestos de su negocio puede ser una estrategia de planificación fiscal útil para los dueños de negocios en ciertas situaciones. Como propietario de un negocio, puede pedir prestados fondos de su negocio, lo que comúnmente se conoce como préstamo de accionista. La ventaja de un préstamo de accionista es que no se considera ingreso imponible para el dueño. Dado que debe devolverse, no genera consecuencias impositivas inmediatas para el propietario de la empresa.

Contrate a su cónyuge o hijos: La contratación de su cónyuge o hijos puede ser un movimiento estratégico de planificación fiscal para las empresas, siempre que se haga de forma legítima y en cumplimiento de las leyes fiscales. Al emplearlos, el dueño de un negocio puede deducir su salario como ingreso de empleado o gasto comercial, reduciendo así su ingreso imponible. La contratación de miembros de la familia le permite cambiar los ingresos de su categoría impositiva más alta a sus categorías impositivas más bajas.

El aprovechamiento de los créditos e incentivos fiscales es una estrategia eficaz para que las empresas reduzcan su obligación fiscal. Estos créditos e incentivos son proporcionados por los gobiernos en varios niveles (federal, estatal y local) para fomentar actividades o inversiones comerciales específicas. Aquí hay algunas formas de aprovechar los créditos e incentivos fiscales para obtener ahorros fiscales significativos:

Créditos fiscales para investigación y desarrollo (I+D): Este crédito puede compensar una parte de sus gastos de investigación y desarrollo, lo que reduce su obligación tributaria.

Créditos fiscales a la inversión: los gobiernos a menudo ofrecen créditos fiscales a la inversión a las empresas que realizan inversiones calificadas en ciertos sectores, como energía renovable, equipos de eficiencia energética o infraestructura tecnológica. Este crédito proporcionan una reducción directa de la obligación tributaria en función de la cantidad invertida.

Crédito fiscal por oportunidad de trabajo (CFOT): este crédito proporciona créditos fiscales a empresas que contratan personas de grupos específicos, incluidos veteranos, personas desempleadas a largo plazo y aquellas que reciben ciertas formas de asistencia gubernamental. Al contratar estos grupos, las empresas pueden reclamar créditos que ayudan a reducir su carga fiscal.

Créditos fiscales para viviendas de bajos ingresos: los desarrolladores o inversionistas involucrados en proyectos de viviendas asequibles pueden calificar para este tipo de créditos. Estos créditos incentivan la construcción o rehabilitación de unidades de vivienda asequible y pueden utilizarse para compensar obligaciones tributarias.

Incentivos fiscales estatales y locales: los incentivos pueden incluir créditos fiscales, exenciones o tasas impositivas reducidas para empresas que cumplan con criterios específicos, como la creación de empleo, la inversión en áreas económicamente desfavorecidas o el apoyo a industrias específicas en ciertos estados.

Crédito fiscal de atención médica para pequeñas empresas: las pequeñas empresas que brindan cobertura de seguro médico a sus empleados pueden ser elegibles para un crédito fiscal para ayudar a compensar una parte de los costos de las primas. Este crédito está diseñado para alentar al propietario de un negocio a ofrecer beneficios de atención médica a sus empleados.

Beneficios fiscales de invertir en zonas de oportunidad calificadas: Las inversiones realizadas en Zonas de Oportunidades Calificadas designadas pueden proporcionar importantes ventajas fiscales. Estas zonas tienen como objetivo promover la inversión en áreas económicamente desfavorecidas.

Beneficios fiscales de las inversiones en eficiencia energética y las energías renovables: utilizar los beneficios fiscales asociados con las inversiones en eficiencia energética y las energías renovables puede ser un movimiento estratégico para las empresas que buscan reducir su impacto ambiental y reducir su obligación tributaria. Estas son algunas consideraciones clave sobre los créditos de energía: Deducciones de propiedad energéticamente eficiente, Créditos fiscales por inversión en energía renovable (ITC), Créditos fiscales por producción de energía renovable (PTC) y otros.

Optimizar la estructura de su negocio es una estrategia de planificación fiscal crucial que puede ayudar a minimizar la obligación tributaria del propietario de una pequeña empresa y maximizar los beneficios. Elegir la estructura de entidad correcta puede afectar significativamente las obligaciones fiscales de su empresa. Estas son algunas consideraciones clave:

Empresa unipersonal: si bien esta entidad ofrece simplicidad, las empresas unipersonales no brindan mucha flexibilidad fiscal ni protección de responsabilidad. Las ganancias y pérdidas se informan en la declaración de impuestos personal del propietario y afectan el ingreso bruto ajustado del propietario de la empresa. Este tipo de entidad también tiene mayores costos de impuestos sobre el empleo. Dado que su ingreso bruto ajustado y sus impuestos sobre el trabajo por cuenta propia se verán afectados, debe hacer tiempo para la planificación del impuesto sobre la renta individual al elegir esta entidad. Solo las pequeñas empresas deben considerar esta entidad.

Sociedades (partnership): estas se forman cuando dos o más personas o entidades se unen para operar un negocio. Ofrecen flexibilidad en la asignación de ganancias y pérdidas entre los socios y, por lo general, no están sujetas a impuestos a nivel de entidad. Por tanto, los socios informan su parte de los ingresos y las deducciones de la sociedad en sus declaraciones de impuestos individuales. Esta entidad no tiene ningún impuesto a las pequeñas empresas, pero los ingresos generados afectan el ingreso bruto ajustado de los propietarios.

Compañía de responsabilidad limitada (LLC): las LLC brindan la flexibilidad de una sociedad al tiempo que ofrecen protección de responsabilidad limitada a las compañías de responsabilidad limitada y sus miembros. Estas tienen impuestos de traspaso, lo que significa que las ganancias y pérdidas fluyen hacia las declaraciones de impuestos personales de los miembros. Sin embargo, tienen la opción de pagar impuestos como una corporación si es ventajoso para fines de planificación fiscal.

Corporación S: Combinan la protección de responsabilidad limitada de una corporación con las ventajas fiscales de una sociedad. Las corporaciones S tienen impuestos de transferencia, donde las ganancias y pérdidas se informan en las declaraciones de impuestos de sociedades y en las declaraciones de impuestos individuales de los accionistas. Sin embargo, los accionistas deben pagarse a sí mismos un salario razonable y están sujetos a impuestos sobre el trabajo por cuenta propia sobre ese salario.

Corporación C: estas son entidades legales separadas de sus propietarios y ofrecen protección de responsabilidad limitada. A diferencia de las entidades de transferencia, las corporaciones C están sujetas a doble imposición, donde la corporación paga impuestos sobre sus ganancias y los accionistas pagan impuestos sobre los dividendos recibidos. Sin embargo, las Corporaciones C tienen más flexibilidad para estructurar compensaciones y beneficios, y pueden ser elegibles para ciertas deducciones y estrategias de planificación fiscal.

Utilizar estrategias fiscales efectivas para operaciones internacionales es esencial para las empresas que participan en actividades globales. Aquí hay algunas estrategias de planificación fiscal clave a considerar:

Tratados de doble tributación: Los tratados de doble tributación (TDT) son acuerdos entre países que tienen como objetivo evitar o minimizar la doble tributación de los ingresos obtenidos por las empresas que operan a través de las fronteras. Comprenda los TDT aplicables a sus operaciones y estructure sus actividades internacionales para aprovechar disposiciones como retención de impuestos y créditos fiscales reducidos.

Precios de transferencia: se refieren al precio de las transacciones entre entidades relacionadas en diferentes jurisdicciones fiscales. El establecimiento de políticas de precios de transferencia adecuadas puede ayudar a garantizar que las transacciones se realicen en condiciones de plena competencia y de conformidad con las normas fiscales. Esto puede evitar que las autoridades fiscales ajusten las ganancias e impongan sanciones.

Estructuras de tenencia eficientes desde el punto de vista fiscal: esto incluye establecer sociedades de cartera en jurisdicciones con leyes fiscales favorables, como tasas impositivas corporativas bajas o nulas, incentivos fiscales favorables y redes sólidas de tratados. Consulte con profesionales de impuestos para determinar la estructura de participación más adecuada para su empresa.

Repatriación de utilidades: Desarrollar estrategias para la repatriación fiscalmente eficiente de las utilidades obtenidas por las subsidiarias internacionales. Esto puede implicar evaluar los métodos más efectivos para la repatriación, como dividendos, regalías, tarifas de gestión o préstamos entre empresas. Considere factores como la retención de impuestos, las reglas de capitalización reducida y otras regulaciones fiscales tanto en el país de origen como en el de destino.

Optimización de la cadena de valor: esto implica ubicar estratégicamente ciertas funciones, activos y riesgos en jurisdicciones con regímenes fiscales favorables. Por tanto, puede ayudar a asignar las ganancias de manera adecuada y garantizar el cumplimiento de las normas de precios de transferencia.

Incentivos Fiscales y Zonas Económicas Especiales: Explore los incentivos y beneficios fiscales disponibles en ciertas jurisdicciones para industrias o actividades específicas. Algunos países ofrecen zonas económicas especiales o zonas de libre comercio que brindan ventajas fiscales, como tasas impositivas corporativas reducidas, exenciones de aranceles aduaneros y procesos regulatorios simplificados.

Mejorar su conocimiento fiscal es crucial para comprender mejor las implicaciones fiscales y las oportunidades para su empresa y las declaraciones de impuestos de ésta. Estos son algunos pasos para mejorar su conocimiento fiscal:

Investigue y manténgase actualizado: dedique tiempo a investigar y comprender las leyes y regulaciones fiscales relevantes para su negocio. Manténgase al día con los cambios en la legislación fiscal, incluida la legislación fiscal pendiente, ya que las leyes fiscales están sujetas a actualizaciones periódicas.

Asista a seminarios y talleres sobre impuestos: participe en webinars, talleres y sesiones de capacitación sobre impuestos ofrecidos por profesionales de impuestos o asociaciones de la industria. Puede aprender de los talleres de ahorro de impuestos para reducirlos. Estos eventos brindan información valiosa sobre estrategias de planificación fiscal, nuevos desarrollos y estudios de casos.

Consulte con un profesional de impuestos: un asesor fiscal puede brindar orientación personalizada, ayudar con la planificación fiscal y garantizar el cumplimiento de las leyes fiscales. También pueden ayudar a identificar posibles oportunidades de ahorro de impuestos específicos para su industria o estructura comercial.

Utilice los recursos en línea: Varios sitios web gubernamentales, publicaciones de impuestos y proveedores de software de impuestos de buena reputación ofrecen materiales educativos, calculadoras de impuestos y orientación sobre temas de impuestos específicos.

Mantener buenos registros es esencial para la planificación y el cumplimiento de impuestos de ncualquier negocio. Aquí está el porqué es crucial mantenerlos organizados y precisos:

Documentación adecuada: un buen mantenimiento de registros garantiza que tenga la documentación necesaria para respaldar sus transacciones comerciales, gastos e ingresos. Esto incluye el mantenimiento de recibos, facturas, extractos bancarios y otros registros financieros. Estos documentos sirven como evidencia en caso de una auditoría o al presentar declaraciones de impuestos.

Cumplimiento de las normas fiscales: al realizar un seguimiento preciso de sus ingresos y gastos, puede informarlos con precisión en sus declaraciones de impuestos, lo que reduce el riesgo de errores u omisiones que pueden generar multas o auditorías. También le permite cumplir con los requisitos de justificación para deducciones, créditos o exenciones específicas.

Maximizar las deducciones y los créditos: el mantenimiento adecuado de registros le permite identificar y reclamar todas las deducciones y créditos elegibles, lo que minimiza su obligación tributaria. Al tenerlos organizados, puede identificar fácilmente los gastos comerciales deducibles, como suministros de oficina, gastos de viaje y comidas relacionadas con el negocio, y calcular con precisión las deducciones permitidas.

Defensa de auditoría: Puede proporcionar documentación de respaldo para validar sus ingresos y deducciones informados, lo que demuestra el cumplimiento de las leyes fiscales. Además, ayuda a proteger la integridad financiera y la credibilidad de su empresa durante una auditoría.

Trabajar con profesionales de impuestos puede ser muy beneficioso para la planificación fiscal de su empresa. Este es el por qué:

Experiencia y conocimiento: Su experiencia garantiza una preparación de impuestos precisa, la maximización de las deducciones y la identificación de oportunidades potenciales de ahorro de impuestos específicas para su negocio.

Planificación y estrategia fiscal: analizan su situación financiera, las regulaciones fiscales específicas de la industria y la estructura comercial para identificar formas de minimizar su obligación fiscal.

Cumplimiento y evitación de sanciones: Un buen asesor fiscal puede ayudarlo a reducir su factura de impuestos. Se mantienen actualizados sobre las normas tributarias cambiantes y los requisitos de presentación, lo que reduce las posibilidades de auditorías o sanciones por incumplimiento.

Ahorro de tiempo y costos: los profesionales de impuestos manejan de manera eficiente la preparación, presentación, ahorros y cumplimiento de impuestos, ahorrándole tiempo y esfuerzo valiosos.

Apoyo y representación de auditoría: representan sus intereses, responden a consultas de auditoría y ayudan a navegar el proceso de auditoría liberandolo de un enorme estrés.

Asesoramiento comercial estratégico: brindan información y consejos valiosos más allá de la planificación fiscal, ayudándolo a tomar decisiones informadas que se alineen con sus objetivos comerciales.

Al seleccionar un profesional de impuestos, considere sus calificaciones, experiencia y reputación. Busque certificaciones como Contador Público Certificado (CPA) o Agente Registrado (EA).

La implementación de estrategias efectivas de planificación fiscal es esencial para optimizar los resultados financieros y garantizar el cumplimiento de todas las leyes y reglamentos fiscales. Mediante la gestión estratégica de ingresos, gastos, deducciones y créditos, las empresas pueden minimizar sus obligaciones fiscales, maximizar los ahorros y asignar recursos de forma más eficiente.

Por último, con un enfoque integral de planificación fiscal, las empresas pueden optimizar su posición financiera y prosperar en un mercado competitivo.

Si está interesado en conocer algunos de nuestros otros servicios de impuestos globales, eche un vistazo a nuestros servicios de impuestos a personas físicas o servicios de impuestos internacionales.

Los asesores fiscales CPA bilingües y de confianza de H&CO llevan más de 30 años planificando el impuesto sobre la renta para pequeñas empresas, grandes empresas, corporaciones internacionales, propietarios de empresas, inversores, familias globales y personas extranjeras con necesidades fiscales complejas. Puede hablar con nuestros CPA en una de nuestras oficinas cerca de usted en Miami, Coral Gables, Aventura y Fort Lauderdale.

Haga que la planificación del impuesto sobre la renta sea una parte integral de sus operaciones comerciales.

Para los inversores extranjeros es fundamental maximizar la rentabilidad de las inversiones inmobiliarias, por eso, una planificación fiscal eficaz...

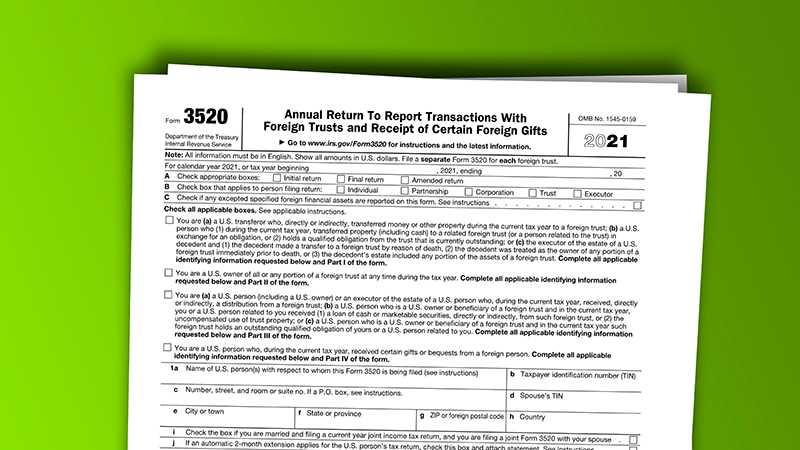

Si ha recibido un obsequio de determinadas personas extranjeras, un fideicomiso extranjero o una corporación extranjera, es fundamental que comprenda...

El Crédito fiscal extranjero (FTC, por sus siglas en inglés) es un crédito no reembolsable disponible para los contribuyentes estadounidenses que...