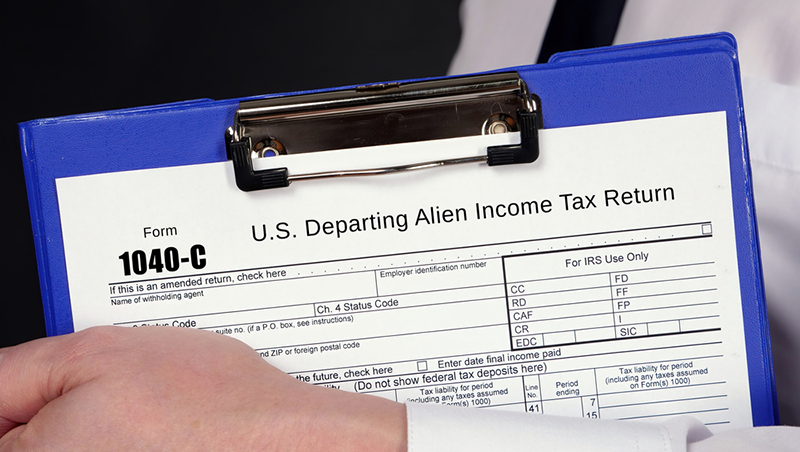

Formulario 1040-C: guía completa para extranjeros que dejan EE.UU.

Cuando los extranjeros (no ciudadanos estadounidenses) se preparan para salir de Estados Unidos, generalmente deben cumplir con obligaciones...

Si eres un individuo extranjero con ingresos en los EE. UU., debes familiarizarte con el Formulario 1040-NR del IRS. Este formulario se utiliza para informar los ingresos obtenidos por extranjeros no residentes en los Estados Unidos. El formulario debe ser presentado por todo extranjero no residente que tenga ingresos de fuentes dentro de los Estados Unidos, incluidos ingresos de sueldos, salarios, propinas, dividendos, intereses, alquileres, regalías, pensiones y anualidades. Si no puedes presentar este formulario antes de la fecha de vencimiento, debes solicitar una extensión de tiempo para presentar para evitar sanciones.

El formulario 1040-NR es la declaración de impuestos sobre la renta de extranjeros no residentes utilizada por personas extranjeras que obtienen ingresos en los Estados Unidos o que realizan negocios en los Estados Unidos pero que no cumplen con los criterios para ser considerados extranjeros residentes a efectos fiscales.

Si bien las instrucciones para este formulario son relativamente simples, hay más de 30 páginas de instrucciones que se aplican específicamente a las personas extranjeras y existen varias leyes fiscales internacionales que se aplican específicamente a ellas. Por esta razón, muchas personas extranjeras buscan orientación profesional para que puedan minimizar su obligación tributaria sobre la renta.

A efectos fiscales es una persona que no es residente permanente legal de los Estados Unidos y que no cumple con la prueba de la tarjeta verde ni con la prueba de sustancia presente, consulte a continuación.

Las personas residentes pagan impuestos sobre sus ingresos mundiales, mientras que los extranjeros no residentes solo pagan impuestos sobre sus ingresos de fuentes dentro de los Estados Unidos. Las personas residentes presentan el Formulario 1040 de declaración de impuestos sobre la renta de EE. UU., mientras que los no residentes presentan el Formulario 1040-NR.

Si usted no es ciudadano de los EE. UU., se le considera un extranjero residente para los impuestos. Sin embargo, si no eres un ciudadano de los EE. UU. pero cumples con una de las siguientes dos pruebas, serás considerado un extranjero residente a efectos fiscales:

Prueba de tarjeta verde: Usted es residente permanente legal de los Estados Unidos en cualquier momento, si se te ha otorgado el privilegio, de acuerdo con las leyes de inmigración de residir permanentemente en los Estados Unidos como inmigrante. Por lo general, tienes este estado si los Servicios de Ciudadanía e Inmigración de EE. UU. (USCIS, por sus siglas en inglés) te emitieron una Tarjeta de residente permanente, Formulario I-551, también conocida como "prueba de tarjeta verde". Si cumple con la prueba de la tarjeta verde en cualquier momento durante el año calendario, pero no con la prueba de presencia sustancial para ese año, la fecha de inicio de tu residencia es el primer día en el que estás presente en los Estados Unidos como residente permanente legal.

La prueba de presencia sustancial: se considerará residente de los Estados Unidos a efectos fiscales si cumples con la prueba de presencia sustancial para el año calendario. Para cumplir con esta prueba, debes estar físicamente presente en los Estados Unidos (EE. UU.) en al menos:

31 días durante el año en curso, y

183 días durante el período de 3 años que comprende el año en curso y los 2 años inmediatamente anteriores, contando:

Todos los días que estuviste presente en el año en curso, y

1/3 (un tercio) de los días que estuviste presente en el primer año antes del año en curso, y

1/6 (un sexto) de los días que estuviste presente en el segundo año anterior al año en curso.

Consejos sobre impuestos: debes verificar si el IRS tiene un tratado con tu país. El estado de residencia a efectos del tratado está determinado por el tratado aplicable. Si eres tratado como residente de un país extranjero según el tratado fiscal de tu país, y no se te trata como residente de los Estados Unidos según ese tratado, serás considerado como un extranjero no residente al calcular tu impuesto sobre la renta estadounidense.

Debes presentar el Formulario 1040-NR si eres un extranjero no residente para los impuestos y tienes ingresos de fuentes estadounidenses que están sujetos a impuestos. Sí eres un extranjero no residente, deberás presentar el Formulario 1040-NR si:

Se considera que estás involucrado en un comercio o negocio en los Estados Unidos durante el año, como tener un negocio en los Estados Unidos o

No te dedicas a una actividad comercial o empresarial en los Estados Unidos, pero tienes ingresos en los EE. UU. sobre los cuales no se satisfizo la obligación tributaria mediante la retención de impuestos (ingresos por intereses recibidos de un pagador de los EE. UU. que no sea un banco, dividendos recibidos de corporaciones de los EE. UU., alquileres y regalías de propiedades estadounidenses) o,

Tú debes impuestos especiales

Debe consultar con su asesor fiscal sobre tus requisitos de presentación porque hay muchos otros casos en los que es posible que tengas que presentar una declaración incluso si usted es un extranjero no residente.

Consejos fiscales : si no estás seguro de si debes presentar o no una declaración de impuestos sobre la renta de extranjeros no residentes del formulario de impuestos de EE. UU. 1040-NR, es mejor presentar el formulario como una medida de protección porque el estatuto de limitación comienza a correr desde el día en que presentas la declaración, por lo general tres años.

Si una persona extranjera se dedica a una actividad comercial o empresarial en los Estados Unidos, todos los ingresos de fuentes dentro de los Estados Unidos relacionados con la realización de esa actividad comercial o empresarial se consideran ingresos efectivamente conectados (ECI). Los ingresos comerciales o comerciales efectivamente relacionados con los EE. UU. incluyen servicios personales realizados en los EE. UU., ventas de propiedades personales, venta de bienes inmuebles ubicados en los EE. UU., becas, subvenciones, premios pagados en los EE. UU. por actividades en los EE. UU. e ingresos de pensiones relacionados con los EE. UU. servicios.

Puede ser tratado como un extranjero no residente si se considera que tiene una conexión más cercana con su país. Para probar la conexión más cercana, tienes que:

Demostrar que estuvo presente en los Estados Unidos por menos de 183 días durante el año fiscal,

Acreditar que durante el ejercicio fiscal tuvo un domicilio fiscal en el extranjero, y

Establecer que durante el año fiscal usted ha tenido una conexión más cercana a su país de origen que a los Estados Unidos.

Por lo general, no es elegible para la excepción de conexión más cercana si tiene una solicitud pendiente de ajuste de estatus al de residente permanente legal o si has solicitado o tomado medidas para solicitar la residencia permanente legal. Debe presentar un Formulario 8840 completado ante el IRS para reclamar la excepción de conexión más cercana. IRC 7701(b)(3)(B).

No está obligado a presentar el Formulario 1040-NR quién cumpla con alguno de los siguientes criterios:

Si los únicos ingresos de fuentes estadounidenses son sueldos, salarios, propinas, reembolsos de impuestos sobre la renta estatales y locales, intereses, dividendos, ganancias comerciales o agrícolas, pensiones, anualidades, distribuciones de IRA, compensación por desempleo o beneficios de seguridad social; y

si se elige que se retengan impuestos sobre estos ingresos completando un formulario W-4 (o un formulario similar) para el empleador; y

Si el empleador retiene la cantidad adecuada de impuestos de sus cheques de pago. Su impuesto de retención es la cantidad deducida de sus ganancias y enviada al Servicio de Impuestos Internos en su nombre. Hay algunas circunstancias en las que la retención de impuestos sobre la renta satisface las obligaciones de declaración de impuestos.

La compensación de los empleados de un gobierno extranjero está exenta del impuesto sobre la renta de EE. UU. Según esta sección del código de ingresos internacionales, los ingresos por compensación están exentos del impuesto sobre la renta de los EE. UU. y la residencia del empleado es irrelevante. Es importante notar que esta excepción no se aplica a las otras fuentes de ingresos estadounidenses del empleado.

El formulario 1040-NR generalmente vence el día 15 del cuarto mes siguiente al final de su año fiscal (15 de abril para los contribuyentes del año calendario).

Se puede presentar electrónicamente (e-file) el Formulario 1040-NR y si se presenta electrónicamente la declaración, no hay necesidad de enviar el formulario por correo. Sin embargo, si tiene que enviarse el formulario por correo al gobierno, consulta la dirección actual proporcionada por el IRS en su sitio web. Por lo general, los formularios 1040-NR y los pagos se envían por correo a: Internal Revenue Service, PO Box 1303, Charlotte, NC 28201-1303, EE. UU.

Para completar el Formulario 1040-NR, se necesita información sobre los ingresos y gastos. También se necesitará el número de Seguro Social o Número de Identificación Personal del Contribuyente (ITIN). Si no se tiene un ITIN, se puede solicitar uno con el Servicio de Impuestos Internos.

Ingreso: Se deberá informar todos los ingresos que recibidos de fuentes estadounidenses, incluidos sueldos, salarios, propinas, reembolsos de impuestos sobre la renta estatales y locales, intereses, dividendos, ganancias comerciales o agrícolas, pensiones, anualidades, distribuciones de IRA, compensación por desempleo y seguro social. beneficios.

Gastos: Se deberá informar cualquier gasto en el que se haya incurrido en relación con el comercio o negocio en los EE. UU., como el costo de los bienes vendidos, los sueldos y salarios de los empleados, el alquiler, los servicios públicos y los suministros.

Consejos fiscales : una persona extranjera o un extranjero no residente que presenta el Formulario 1040-NR no puede usar la deducción estándar ni reclamar deducciones detalladas. Si es beneficioso para la persona extranjera, es posible que se desee hacer una elección para ser tratado como extranjero residente a efectos fiscales.

Se debe presentar esas declaraciones lo antes posible. Se puede estar sujeto a multas e intereses si se adeuda impuestos y se no presenta una declaración. Si se necesita ayuda para preparar una declaración, hay muchos recursos disponibles, incluida la Publicación 519 del IRS, Guía fiscal de EE. UU. para extranjeros, y la Publicación 901 del IRS, Tratados fiscales de EE. UU. También se puede trabajar con un profesional de impuestos internacionales para ayudarlo a minimizar el impuesto sobre la renta.

La sanción por no radicar el Formulario 1040-NR o hacerlo fuera de plazo es del 5% de la contribución no pagada por cada mes (o mes parcial) que la planilla se atrase, hasta un máximo del 25%.

Los términos de la visa de inmigración requieren que los titulares de la visa cumplan plenamente con las leyes fiscales de los EE. UU. al presentar sus impuestos. Para solicitar o realizar cambios en tu visa, deberás mostrar prueba de que estás al día con tus impuestos estadounidenses.

Muchos estados usan la prueba del domicilio o la prueba de hechos y circunstancias combinada con la prueba general 183 para determinar la residencia del individuo extranjero. La determinación de residencia se hace estado por estado, no a nivel federal.

Por otro lado, un extranjero no residente, en general, es responsable de los impuestos de Seguro Social/Medicare sobre los salarios que se le pagan por los servicios prestados en los Estados Unidos, con ciertas excepciones. Las exenciones se basan en su estatus de no inmigrante. Los extranjeros no residentes con visas F, J o Q están exentos de contribuciones al seguro social. Todos los demás extranjeros no residentes presentes en los EE. UU. con cualquier otra visa de trabajo están sujetos a impuestos de seguridad social.

Sí, un extranjero no residente califica para la exclusión de la Sección 121 ($250,000) si cumple con la prueba de propiedad y la prueba de uso. El extranjero no residente debe haber sido propietario y utilizado la casa como su vivienda principal o principal durante al menos dos de los últimos cinco años. La exclusión está disponible para un cónyuge y debe reclamarse por separado en cada Formulario 1040-NR.

El formulario 1040-NR es el formulario de impuestos que utilizan los extranjeros no residentes que necesitan presentar una declaración de impuestos de EE. UU. Aquí están las instrucciones sobre cómo preparar el Formulario 1040-NR:

Determinar el estado civil para efectos de la declaración: se puede elegir entre cinco estados para efectos de la declaración en el Formulario 1040-NR: soltero, casado que presenta una declaración por separado, cónyuge sobreviviente calificado, patrimonio o fideicomiso.

Reunir la información de ingresos: se deberá informar todos los ingresos imponibles obtenidos de fuentes estadounidenses en el Formulario 1040-NR, incluidos sueldos, salarios, propinas, intereses, dividendos y ganancias de capital. Si recibió un formulario W-2, 1099 u otra declaración de ingresos imponibles.

Reclamar cualquier deducción y crédito: los extranjeros no residentes generalmente no son elegibles para las mismas deducciones y créditos que los ciudadanos estadounidenses y los extranjeros residentes. Sin embargo, es posible reclamar ciertas deducciones y créditos.

Calcular obligación tributaria: se utiliza las tablas de impuestos provistas en las instrucciones del Formulario 1040-NR para determinar la obligación tributaria.

Determinar si se adeuda impuestos adicionales: los extranjeros no residentes generalmente están sujetos a una tasa impositiva fija del 30% sobre ciertos tipos de ingresos como ganancias de juegos de azar y regalías. Si se recibió este tipo de ingresos durante el año fiscal, es posible que se adeude impuestos adicionales.

Completar el formulario: utilizar la información que reunió en los pasos 1 a 5 para completar el Formulario 1040-NR.

Firma: se debe firmar y fechar la declaración de impuestos estadounidense

Presentar electrónicamente o enviar por correo la declaración al IRS: La dirección a la que envía el Formulario 1040-NR depende de su ubicación y de si incluye o no un pago con tu declaración. Consulta las instrucciones del Formulario 1040-NR para determinar la dirección postal correcta.

Documentación: se debe adjuntar comprobantes aceptables de la retención por la que se reclama la devolución.

Mantenimiento de registros: manten todos los registros relacionados con tu formulario 1040-NR durante 7 años.

Consejos sobre impuestos: existen reglas especiales para los ex ciudadanos estadounidenses y los ex residentes estadounidenses a largo plazo que han perdido su ciudadanía y los residentes a largo plazo que han terminado tu residencia. Tú eres un ex residente a largo plazo de los EE. UU. si eras un residente permanente legal de los Estados Unidos (titular de la tarjeta verde) en al menos 8 de los últimos 15 años fiscales que terminan en el año en que finaliza tu residencia.

En H&CO brindamos servicios de impuestos internacionales a corporaciones extranjeras e inversionistas extranjeros para garantizar que cumplan con las regulaciones de los EE. UU. y gestionen sus riesgos fiscales.

Podemos asegurarnos de que tus impuestos federales se completen correctamente. Puedes hablar con nuestros CPA en una de nuestras oficinas cerca tuyo en Miami, Coral Gables, Aventura o Fort Lauderdale. Nuestros CPA internacionales están listos para ayudarlo con todas sus necesidades de impuestos sobre la renta internacionales. ¡Estamos listos para un compromiso exitoso en este lado del mundo!.

>> Contactar un asesor <<

Cuando los extranjeros (no ciudadanos estadounidenses) se preparan para salir de Estados Unidos, generalmente deben cumplir con obligaciones...

Los servicios de cumplimiento de las retenciones de impuestos para inversores extranjeros simplifican este proceso y minimizan los riesgos. Este...

Como dueño de un negocio, afrontar el complejo mundo del sales tax (impuesto sobre las ventas) puede ser una tarea abrumadora. ¡Pero no tema! Esta...

.webp)